Аис представляет. Автоматизированные информационные системы

Под методом финансового анализа понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии.

К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними.

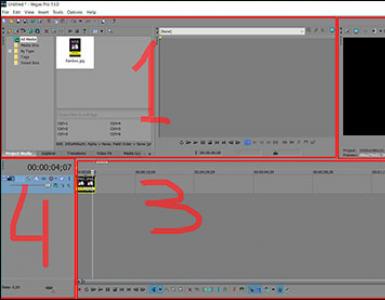

Практика анализа финансового состояния выработала основные методы его проведения (рис.1.3).

Рис. 1.3. Методы анализа финансового состояния предприятия

Наибольшее использование при осуществлении анализа финансовой отчетности получили следующие методы (способы) экономического анализа:

Способ абсолютных величин. Абсолютные величины при осуществлении анализа финансовой отчетности организации могут использоваться в двух направлениях: во-первых, в качестве информационной базы (показатели финансовой отчетности) для исчисления относительных и средних величин; во-вторых, как расчетные показатели, характеризующие те или иные аспекты финансового состояния организации (например, абсолютные показатели финансовой устойчивости и абсолютные показатели оценки ликвидности бухгалтерского баланса).

Способ относительных величин. Относительные величины получают делением одного абсолютного показателя финансовой отчетности на другой, который принимается за базу сравнения. Относительные величины выражаются в форме коэффициентов (при базе 1) или процентов (при базе 100). В анализе финансовой отчетности наиболее часто используются три вида относительных величин:

Относительные величины структуры;

Относительные величины динамики;

Финансовые коэффициенты.

Относительные величины структуры - это доля (удельный вес) части в общем, выраженная в процентах или коэффициентах (например, доля оборотных активов в имуществе или доля краткосрочных обязательств в заемных средствах). Относительные величины структуры составляют основу вертикального (структурного) анализа – определения структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Вертикальный (структурный) анализ - позволяет определить структуру итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом. Такой анализ позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения состава активов и их источников покрытия.

Относительные величины динамики (темпы роста) используются для характеристики изменения показателей за какой-либо промежуток времени. Их определяют путем деления величины показателя текущего периода на его уровень в предыдущем периоде и выражают обычно в процентах, или коэффициентах. Темпы роста делятся на базисные и цепные. В первом случае каждый следующий уровень динамического ряда сравнивается с базисным периодом, а во втором - каждый следующий период относится к предыдущему. Относительные величины динамики составляют основу двух видов анализа динамики: горизонтального и трендового. Горизонтальный анализ представляет собой сравнение каждой позиции отчетности с предыдущим периодом. Трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а следовательно ведется перспективный, прогнозный анализ.

Финансовые коэффициенты - относительные показатели, характеризующие различные аспекты финансового состояния, рассчитываемые как отношения величин балансовых статей, или других абсолютных показателей финансовой отчетности. Существует группа так называемых ключевых финансовых коэффициентов, по которым выработаны нормативные (рекомендуемые) значения, что позволяет облегчить количественную оценку финансового состояния организации. Значение использования финансовых коэффициентов при анализе финансовой отчетности достаточно велико, поскольку они позволяют:

1) выявить тенденции развития организации при анализе динамики значений финансовых коэффициентов;

2) установить организации с высокой степенью финансового риска и вероятностью банкротства, определить сильные и слабые стороны деятельности организации путем сопоставления фактических значений финансовых коэффициентов с нормативными значениями;

3) определить наиболее инвестиционно привлекательные организации путем межхозяйственных сравнений значений финансовых коэффициентов;

4) прогнозировать финансовую отчетность организации.

Способ средних величин. В анализе финансовой отчетности средние величины используются для обобщения типичных, однородных показателей и исключения случайных отдельных значений и колебаний и позволяют переходить от единичного к общему, от случайного к закономерному. В анализе финансовой отчетности наибольшее применение получили две из них: средняя арифметическая и средняя хронологическая.

Сравнение. Основные виды сравнений, наиболее широко применяемых при выполнении анализа финансовой отчетности организации:

Сопоставление плановых и фактических показателей (если анализ финансовой отчетности выполняется в рамках внутреннего финансового анализа);

Сопоставление фактических показателей с нормативными (рекомендуемыми);

Сравнение фактических показателей с показателями прошлых периодов;

Межхозяйственные сравнения;

Сравнение показателей анализируемой организации со средними данными (по региону, отрасли и т. д.);

Сопоставление результативных показателей до и после изменения какого-либо фактора.

Группировка. Группировка информации - деление массы изучаемой совокупности объектов на качественно однородные группы по соответствующим признакам. В анализе финансовой отчетности группировка помогает разъяснить смысл средних величин, показать роль отдельных единиц в них, выявить взаимосвязь между изучаемыми показателями.

Графический способ. Основные формы графиков, используемые при выполнении анализа финансовой отчетности организации - это диаграммы, которые классифицируются по форме (столбиковые, полосовые, круговые, квадратные, линейные и фигурные) и по содержанию (диаграммы сравнения, структурные, динамические, графики связи, графики контроля и т. д.).

Табличный способ. В процессе выполнения анализа финансовой отчетности организации применяются аналитические таблицы, которые отражают:

Порядок расчета показателей;

Динамику изучаемых показателей;

Структурные изменения в составе показателей;

Взаимосвязь показателей по различным признакам;

Результаты расчета влияния факторов на уровень исследуемого показателя;

Методику подсчета резервов;

Сводные результаты анализа.

Балансовый способ. Балансовый способ служит главным образом для отражения соотношений, пропорций двух групп взаимосвязанных и уравновешенных экономических показателей, итоги которых должны быть тождественными. В анализе финансовой отчетности он может использоваться при оценке обеспеченности организации финансовыми ресурсами, а также при анализе полноты их использования.

Способ цепных подстановок. Методика расчета состоит в последовательной замене базисной величины одного из факторов фактической величиной. При этом все остальные факторы остаются неизменными. Следовательно, каждая подстановка связана с отдельным расчетом, число которых на единицу превышает число факторов в формуле (модели). Степень влияния того или иного фактора на отклонение результативного показателя определяется вычитанием из каждой последующей подстановки предыдущей. Затем делается вывод о степени влияния на отклонение результативного показателя у каждого из определяющих его факторов (а, b и с).

Способ абсолютных разниц. Способ абсолютных разниц используется для исчисления влияния отдельных факторов на отклонение определяемого ими результативного показателя в том случае, если между ними имеется, как правило, мультипликативная зависимость. При его применении величина влияния факторов рассчитывается умножением абсолютного прироста исследуемого фактора на базисную величину факторов, находящихся справа от него, и на фактическую величину факторов, расположенных слева от него в формуле (модели).

Вертикальный анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

Трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ;

Анализ относительных показателей - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

Сравнительный анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов , со среднеотраслевыми и средними хозяйственными данными;

Факторный анализ - анализ влияния отдельных факторов на результативный показатель.

Финансовый анализ подразделяется на внешний и внутренний. Особенностями внешнего финансового анализа являются:

множественность субъектов анализа, пользователей информации о деятельности предприятия ;

разнообразие целей и интересов субъектов анализа;

наличие типовых методик анализа, стандартов учета и отчетности;

ориентация анализа только на публичную, внешнюю отчетность предприятия;

ограниченность задач анализа как следствие предыдущего фактора;

максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Основное содержание внешнего финансового анализа, осуществляемого партнерами предприятия, по данным публичной финансовой отчетности, составляют:

анализ абсолютных показателей доходов;

анализ относительных показателей рентабельности;

анализ финансового состояния, рыночной устойчивости, ликвидности баланса, платежеспособности предприятия;

анализ эффективности использования заемного капитала ;

экономическая диагностика финансового состояния предприятий и рейтинговая оценка эмитентов.

Особенностями управленческого анализа являются:

ориентация результатов анализа на свое руководство;

использование всех источников информации для анализа;

отсутствие регламентации анализа со стороны;

комплектность анализа, изучение всех сторон деятельности предприятия ;

интеграция учета, анализа, планирования и принятия решения;

максимальная закрытость результатов анализа в целях сохранения коммерческой тайны.

Для анализа и оценки уровня и динамики показателей финансовых результатов деятельности предприятия составляется таблица, в которой используются данные отчетности предприятия из формы №2 «Отчет о результатах финансово-хозяйственной деятельности».

Таблица 1

Анализ уровня и показателей финансовых результатов деятельности ТОО «КазМунайГаз - Тельф»

Тыс.тенге

| Показатель | На 01.01. 2003 года | На 01.01. 2004 года | Отклонение | Темпы роста |

| Доход от реализации услуг

(без НДС) | 38,584,626 | 45,880,679 | 7,296,053 | 118.9 |

| Себестоимость реализованной продукции (работ, услуг) | 25,177,088 | 26,823,392 | 1,646,304 | |

| Валовой доход | 13,407,538 | 19,057,287 | 5,649,749 | 142.1 |

| Расходы периода | 8,539,575 | 7,296,713 | -1,242,862 | 85.4 |

| Доход (убыток) от основной деятельности | 4,867,963 | 11,760,574 | 6,892,611 | 241.6 |

| Результат от неосновной деятельности | 899,024 | 481,371 | -417,653 | 53.5 |

| Подоходный налог с юридического лица | - 2,908,308 | - 3,600,874 | -692,566 | 123,8 |

| Доход (убыток) от обычной деятельн. после налогооблажен. | 2,858,679 | 8,641,071 | 5,782,392 | |

| Доход (убыток) от чрезвычайных ситуаций | 1,705 | 1,705 | ||

| Корректир. нераспределенного дохода (непокрытого убытка) | 3,058,399 | 3,058,399 | ||

| Нераспределенный доход (непокрытый убыток) | 2,858,679 | 11,697,765 | 8,839,086 |

Данные таблицы показывают, что в отчетном периоде предприятие достигло высоких результатов. Валовый доход вырос на 42.1% и нераспределенный доход вырос в 4 раза. Положительным фактором роста нераспределенного дохода явилось увеличение валового дохода за счет роста объема реализации и относительного снижения затрат на производство услуг. При росте дохода от реализации на 18.9%, рост себестоимости оказанных услуг составил 6.5% и расходы периода снижены по сравнению с базисным периодом на 14.6%.

Нераспределенный доход находится под воздействием таких факторов, как изменение: дохода от основной деятельности , дохода от неосновной деятельности, суммы корпоративного подоходного налога, дохода от чрезвычайных ситуаций и прочей деятельности. Как видно из таблицы 1 нераспределенный доход в 2003 году увеличился по сравнению с 2002 годом на 8,839,076 тыс.тенге. На данное увеличение повлияло в основном увеличение дохода от основной деятельности и дохода по внереализационным операциям, и за счет уменьшения дохода от неосновной деятельности в целом результат снизился на 417,653 тыс.тенге.

В свою очередь на изменение дохода от основной деятельности могут оказывать влияние следующие факторы: объема реализации; снижения себестоимости продукции; отпускных цен на услуги; уровня затрат материальных и трудовых ресурсов.

1. Расчет общего изменения дохода (убытка) (Р) от основной деятельности:

Р = Р1 - Р0 = 11,760,574 – 4,867,963 = 6,892,611; где

Р1 - доход (убыток) от основной деятельности отчетного года;

Р0 - доход (убыток) от основной деятельности базисного года.

Доход от основной деятельности ТОО «КазМунайГаз - Тельф» в 2003 году в абсолютной величине возрос по сравнению с 2002 годом на 6 892 611 тыс.тенге.

Важнейшее значение в оценке финансового состояния предприятия имеет исследование данных баланса. Итог баланса дает ориентировочную оценку суммы средств, которую можно выручить за имущество, например, в случае ликвидации предприятия. Текущая «цена» активов определяется рыночной конъюнктурой и может отклоняться в любую сторону от учетной, особенно в период инфляции. Анализ проводится по балансу с помощью одного из следующих способов:

Производится анализ непосредственно по балансу без предварительного изменения состава балансовых статей ;

Строится уплотненный сравнительный аналитический баланс путем агрегирования некоторых однородных по составу элементов балансовых статей;

Производится дополнительная корректировка баланса на индекс инфляции с последующим агрегированием статей в необходимых аналитических разрезах.

Анализ непосредственно по балансу - дело довольно трудоемкое и неэффективное, т.к. слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации.

Сравнительный аналитический баланс можно получить из исходного баланса путем уплотнения отдельных статей и дополнениями его показателями динамики.

Аналитический баланс полезен тем, что он сводит воедино и систематизирует те расчеты, которые осуществляет аналитик при ознакомлении с балансом.

Схемой аналитического баланса охвачено много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс фактически включает показатели как горизонтально, так и вертикального анализа.

К ним относятся:

общая стоимость имущества организации, равная итогу баланса минус убытки;

стоимость иммобилизованных (т.е. основного капитала) активов или недвижимого имущества, равная итогу раздела 1 активов баланса;

стоимость мобильных (оборотного капитала) активов, равная итогу раздела 2 активов баланса;

стоимость материальных текущих активов ;

величина собственных средств предприятия, равная итогу раздела 1 пассивной части баланса;

величина заемных средств, равная сумме итогов 2 и 3 разделов пассивной части баланса;

величина собственных средств в обороте, равная разнице между собственным капиталом и долгосрочными активами;

рабочий капитал, равный разнице между текущими активами и текущими обязательствами.

Следующей аналитической процедурой является вертикальный анализ - иное представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. Обязательным элементом анализа являются динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и их источников покрытия. (Приложение 7,8,10).

Таким образом

, можно выделить две основные особенности вертикального анализа:

переход к относительным показателям позволяет проводить сравнительный анализ предприятий с учетом отраслевой специфики и других характеристик;

относительные показатели сглаживают негативное влияние инфляционных процессов, которые существенно искажают абсолютные показатели финансовой отчетности и тем самым затрудняют их сопоставление в динамике.

Горизонтальный и вертикальный анализы взаимодополняют один другой, поэтому на практике можно построить аналитические таблицы, характеризующие как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей.

Трендовый анализ - часть перспективного анализа, необходим в управлении для финансового менеджмента. Строится график возможного развития организации. Определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя.

Это самый простой способ финансового прогнозирования. Сейчас на уровне отдельного предприятия расчетным периодом является месяц или квартал. Анализ динамики валюты баланса, структуры активов и источников финансирования предприятия позволяет сделать ряд важных выводов , необходимых как для осуществления текущей финансово-хозяйственной деятельности, так и для принятия управленческих решений на перспективу.

Например, уменьшение (в абсолютном выражении) валюты баланса за отчетный период свидетельствует о сокращении предприятием хозяйственного оборота, что могло вызвать неплатежеспособность. Установление факта свертывания хозяйственной деятельности требует проведения тщательного анализа ее причин:

Из выше изложенного следует, что с помощью информации, подготовленной в рамках бухгалтерского учета, появляется возможность предвидеть развитие организации, руководствуясь теорией цикличности экономических систем.

Финансовые показатели, получаемые на основе бухгалтерского учета, представляют собой измеряемые показатели деятельности организации. Умение читать, понимать и истолковывать бухгалтерскую отчетность позволяет реконструировать хозяйственные операции в прошлом и на этом основании выстраивать прогнозы и варианты возможных финансовых решений, что выступает одним из важнейших конструктивных элементов финансового менеджмента, а его результаты являются основанием для принятия того или иного финансового решения.

Основной принцип аналитического чтения финансовых отчетов - это дедуктивный метод, т.е. от общего к частному. Но он должен повторяться многократно. Практика финансового анализа уже выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить шесть основных методов:

1) горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом, определение относительных темпов роста (снижения), оценка этих изменений;

2) вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом.

Структурный анализ сглаживает влияние инфляции и позволяет проводить межхозяйственные сравнения;

3) трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем;

4) анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей. Коэффициенты представляют большой интерес, потому что достаточно быстро и просто позволяют оценить финансовое положение организации. Их достоинством является также то, что они позволяют элиминировать (исключать) влияние инфляции, что особенно актуально при анализе в долгосрочном аспекте;

5) сравнительный (пространственный) анализ - это внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям организации, а также межхозяйственный анализ показателей данной организации в сравнении с данными конкурентов, со среднеотраслевыми и рекомендуемыми показателями;

6) факторный анализ - это анализ влияния отдельных факторов (причин) на результативный показатель. Факторный анализ может быть как прямым (собственно анализ), когда результативный показатель дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель.

В качестве примера можно привести зависимости, реализованные в рамках известной модели факторного анализа фирмы Дюпон. Назначение модели – идентифицировать факторы, определяющие эффективность функционирования предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости. При этом из множества показателей эффективности выбран один наиболее значимый – рентабельность собственного капитала (ROE). В основу анализа заложена жестко детерминированная трехфакторная зависимость:

где Р n –прибыль от продаж;

S – выручка от реализации продукции (продаж);

А – сумма активов;

Е – собственный капитал.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов:

Рентабельности продаж ;

Ресурсоотдачи ;

Структуры источников средств .

В результате анализа по схеме фирмы «Du Pont» финансовый аналитик приходит от основных данных отчетности (выручка, затраты, структура активов и т. д.) к главному показателю эффективности работы компании (ROE) через последовательное вычисление финансовых коэффициентов, характеризующих различные стороны деятельности предприятия. Таким образом, аналитику становится понятно, как те или иные факторы влияли на деятельность предприятия и на его финансовые результаты.

Перечисленные основные приемы анализа финансовой отчетности конкретизируются в огромном арсенале методов, которые разработаны наукой экономического анализа и широко применяются для решения разнообразных задач хозяйственного управления.

Как считает известный российский ученый В.В.Ковалев, приемы и методы, находящиеся в арсенале аналитика, с определенной долей условности можно разделить на три большие группы:

Общеэкономические;

Инструментальные (количественные) методы принятия управленческих решений;

Специальные методы.

К общеэкономическим методам относятся кредитование, ссудозаемные операции, система кассовых и расчетных операций, система страхования, система расчетов, система финансовых санкций, трастовые операции, залоговые операции, трансфертные операции, система производства амортизационных отчислений, система налогообложения и др. Общая логика подобных методов, их основные параметры, возможность или обязательность исполнения задаются централизованно в рамках системы государственного управления экономикой, а вариабельность в их применении довольно ограниченна.

В группу инструментальных (количественных) методов входят методы прогнозирования, факторный анализ, методы финансовой математики, моделирование и др. Эти методы, большинство из которых по своей природе уже импровизационны, используются, прежде всего, в финансовом и налоговом планировании, в частности, в обосновании решений в отношении инвестиционного проектирования.

Специальные методы по степени централизованной регулируемости и обязательности применения занимают промежуточное положение между первыми двумя группами. В эту группу входят дивидендная политика, финансовая аренда, факторинговые операции, франчайзинг и т.д. В основе многих методов лежат производные финансовые инструменты.

Бухгалтерская отчетность служит для общей оценки финансово-экономического положения организации, т.к. зачастую только она является доступной внешнему пользователю. Изучение алгоритмов экономического анализа предполагает единство трех категорий:

Теории, которая должна обеспечить аналитика всеми необходимыми знаниями об используемых методах и приемах анализа;

Практики, которая дает возможность на реальных данных апробировать изученные в теории методы и приемы;

Интерпретации, с помощью которой можно оценить полученные результаты и сформировать окончательное представление об изучаемом объекте.

Целью анализа финансовой отчетности является оценка прошлой деятельности по данным отчета и положения на момент анализа, а также оценка будущего потенциала организации, т.е. прогноз ее дальнейшего развития.

Анализ финансовой отчетности осуществляется в рамках экономического анализа. Совокупность специальных приемов (методов), применяемых для обработки экономической информации, представляет собой методику экономического анализа. Методику экономического анализа подразделяют на общую и частную. Общая методика представляет собой совокупность приемов аналитической работы в любой отрасли народного хозяйства. Частная методика конкретизирует общую методику применительно к хозяйственным процессам, происходящим в определенной отрасли народного хозяйства, к определенному типу производства. Степень конкретизации частных методик может быть различной.

Шеремет А.Д. выделяет три составляющих элемента общей методики экономического анализа:

Способы обработки экономической информации;

Рабочие этапы экономического анализа;

Последовательность полного, комплексного экономического анализа или подбор тем и вопросов для локального анализа.

Важнейшими способами обработки экономической информации являются сводка и группировка, абсолютные и относительные величины, средние величины, ряды динамики, индексы, метод цепных подстановок, элиминирование и др.

Путем сводки можно подвести общий результат действия различных факторов на выпуск продукции, снижение себестоимости, повышение рентабельности и т.д.

Группировкой называют выделение среди изучаемых явлений характерных групп и подгрупп по тем или иным признакам. Сгруппированные данные обычно оформляются в виде таблиц, представляющих собой форму рационального изложения цифровых характеристик изучаемых явлений и процессов.

С помощью абсолютных величин характеризуются размеры экономических явлений и показателей. Относительные величины используются для характеристики степени выполнения планов, измерения темпов развития производства и т.д. Величина, полученная в результате сопоставления двух однородных показателей, один из которых принимается за единицу, называется коэффициентом. Особой формой относительных величин являются проценты, при которых базисная величина принимается не за единицу, а за 100. Относительные величины иногда выражаются в промилле, когда базисная величина принимается за 1000.

Для обобщающей характеристики массовых качественно однородных экономических явлений пользуются средними величинами, которые выражают отличительную особенность данной совокупности явлений.

Ряд данных, характеризующих изменение явления, показателей во времени, называется рядом динамики. Для характеристики изменения уровня ряда динамики исчисляют абсолютный прирост и темп роста и прироста.

Индексы – относительные показатели сравнения таких явлений, которые состоят из элементов, непосредственно не поддающихся суммированию. С помощью индексов можно рассчитать, к примеру, изменение отдельно количества продуктов и отдельно цен на продукцию.

С помощью индексов сравнивают не только данные двух периодов, но и данные за ряд лет. В этом случае используют индексы базисные и цепные. Примером цепных индексов может быть сравнение показателей отчетного периода с предшествующим. При расчетах базисных индексов базу сравнения принимают за 100, а все последующие показатели выражают в коэффициентах (процентах) к базисной величине. В случаях, когда зависимость между факторами имеет строго функциональный характер, применяют метод (прием) цепных подстановок. Сущность приема цепных подстановок заключается в последовательной замене плановой (базисной) величины каждого фактора величиной фактической (плановой). После каждой замены новый результат сравнивают с прежним.

В экономическом анализе используются обобщающие показатели хозяйственной деятельности, на которые влияют различные факторы – как основные, так и побочные внешние. Метод, при помощи которого исключается действие ряда факторов и выделяется один из них, называется элиминированием. Оно осуществляется различными приемами, в том числе и способом цепных подстановок.

Методом анализа является детализация или последовательное расчленение изучаемых экономических явлений, показателей и факторов. Детализация позволяет упорядочить анализ, содействует комплексному рассмотрению всех факторов, влияющих на показатель, указывает значимость каждого фактора, является основой математического моделирования взаимной зависимости различных показателей и факторов.

Важнейшим методом экономического анализа бухгалтерской отчетности является метод сравнения – прием, позволяющий выразить характеристику явлений через другие однородные величины. Шеремет А.Д. выделяет следующие основные виды сравнений:

Сравнение отчетных показателей с плановыми;

Сравнение отчетных показателей с показателями предшествующих периодов;

Межхозяйственные сравнения;

Сравнение со среднеотраслевыми данными;

Сравнение показателей организации со средними показателями рыночной экономики.

Использование приема сравнения предполагает сопоставимость сравниваемых показателей: единство оценки, сравнимость календарных сроков.

Таким образом, методы и приемы анализа бухгалтерской отчетности представляют собой расчет, интерпретацию и оценку комплекса финансовых показателей, характеризующих финансово-хозяйственную деятельность организации.

Резюмируя материал, изложенный в рамках данного раздела, можно сделать вывод о том, что бухгалтерская отчетность имеет чрезвычайно важное значение в условиях рыночного хозяйствования, т.к. является информационной базой для проведения анализа финансово-хозяйственной деятельности организации. Под анализом финансовой отчетности предприятия понимается выявление взаимосвязей и взаимозависимостей между различными показателями ее деятельности, включенными в отчетность.

Учитывая такие важные свойства бухгалтерской отчетности, как регулярность составления, известность ее основных показателей, определенность алгоритмов и правил составления, наличие подтверждения первичными документами можно сказать, что бухгалтерская (финансовая) отчетность в условиях рынка становится практически единственно достоверным средством коммуникации. Кроме всего прочего достоверность данных отчетности предприятий определенных форм собственности подтверждена независимыми экспертами (аудиторами) и отчетность относится к документам, подлежащим хранению в течение определенного и достаточно длительного срока, поэтому с ее помощью можно получить представление о финансовой истории предприятия.