Провайдеры сотовой связи. Обзор дополнительных услуг операторов сотовой связи

Перевод средств с карты на карту сегодня является весьма популярным способом передачи денег. Всё реже люди переводят деньги на чей-то счёт, так как ввести номер из 16 цифр быстрее и удобнее. Вне зависимости от того, хотите ли вы перевести деньги между своими картами разных банков или же отправить их кому-то другому, для этого стоит изучить возможные методы перевода, комиссии и ограничения.

Когда может возникнуть необходимость перевода

У способа перевода с одной карты на другую есть следующие преимущества:

- простота процесса - для того чтобы выполнить перевод, вам всего лишь нужно узнать номер карты. Никаких длинных реквизитов или подробных данных о получателе для перевода не требуется;

- скорость зачисления - средства при переводе почти всегда зачисляются мгновенно. Исключением тут является перевод между разными банками, в случае задержки со стороны банковской системы получателя средств;

- отсутствие комиссий при переводе в пределах города - если вы переводите средства в пределах одной банковской системы, то комиссии за эту операцию не будет. Если же вы отправляете деньги в другой город, комиссия в рамках одного банка все же будет, хоть обычно и незначительная.

Ситуации, когда вам может понадобиться выполнить подобный перевод:

- если у вас имеется две карты одного банка, и вы хотите переместить свои средства между ними;

- в ситуации, когда вам необходимо перекинуть средства с карточки одной банковской системы, на карточку другой банковской системы;

- для передачи денег своему родственнику или другу;

- при покупке или продажи чего-либо через интернет, если речь идёт про незначительную сумму.

Перевод денежных средств между картами не используется для оплаты крупных сделок.

Как перевести деньги с одной карты на другую: пошаговые инструкции

Независимо от того, картой какого банка вы пользуетесь, процесс отправления денег с одной карты на другую выполняется примерно одинаково. Разберёмся, какими способами можно выполнить перевод на примере карты Сбербанка РФ, но в случае необходимости вы без труда адаптируете эту инструкцию под тот банк, который требуется.

Выполненный перевод нельзя отменить самостоятельно, будьте предельно внимательны при его совершении.

Руководство на примере Сбербанка

Есть несколько способов перевода денег в пределах одной банковской системы.

Через онлайн-приложение

Один из самых удобных методов, это перевод с помощью приложения «Сбербанк Онлайн» на вашем телефоне:

Через СМС-сообщение

Следующим способом будет перевод средств с помощью СМС-сообщения. Необходимо, чтобы на телефоне как отправителя, так и получателя, была подключена услуга «Мобильный банк». Для перевода средств необходимо выполнить ряд действий.

Использование «Сбербанк онлайн»

Перевод через «Сбербанк онлайн» с помощью сайта выполнить тоже весьма просто. Вначале вам необходимо получить доступ к своему личному кабинету. Данные для входа туда можно взять в банке. Авторизуйтесь на сайте и выполните следующее:

Перевод через банкомат

Перевести средства с карты на карту можно и при помощи банкомата. Этим способом пользуются реже остальных, ведь чаще люди предпочитают совершать денежные операции не выходя из дома. А выполняется перевод с помощью банкомата следующим образом:

Вне зависимости от способа перевода при переводе средств с карты одного клиента Сбербанка на карту другого, деньги будут зачислены моментально.

Как перевести средства между разными банками

Перевод на карту в другом банке отличается наличием комиссии и увеличенным сроком выполнения перевода. В остальном же процесс перевода почти не отличается для каждого из способов. При переводе через сайт или приложение «Сбербанк онлайн» требуется сделать следующее:

Для перевода через банкомат, достаточно сделать следующее:

Лимиты и комиссии

У каждого банка есть свои ограничения на перевод. Они выражаются как в максимальной сумме средств, которые вы можете перевести, так и в комиссиях за выполнение операции. Если вам необходимо выполнить перевод внутри системы Сбербанка, условия будут следующими:

- в пределах одного региона, никакой дополнительной платы с вас не возьмут;

- если же вы отправляете средства в другой город, то комиссия будет составлять 1%, но не более одной тысячи рублей;

- лимит перевода в сутки: при переводе через СМС - 8 тысяч рублей, через приложение 500 тысяч рублей, с помощью сайта - до 1 миллиона рублей.

При переводе с карты Сбербанка на карту другого банка:

- время перевода зависит от банка получателя;

- максимальная сумма одного перевода - 30 тысяч рублей;

- сумма переводов в день 50 тысяч рублей для Visa Electron/Maestro, 150 тысяч для остальных карт;

- комиссия составляет полтора процента, но не менее 30 рублей.

Условия других банков

В других банках комиссии и лимиты отличаются, от комиссии и лимитов Сбербанка. Так как сам процесс перевода происходит везде примерно одинаково, рассмотрим лишь эти комиссии и лимиты:

Можно ли сэкономить на комиссиях

Очевидным способом экономии при переводе является перевод между картами одного банка. У большинства банковских систем не будет никакой комиссии при подобной операции. Порой, когда речь идёт о необходимости отправить большую сумму, удобнее просто попросить получателя завести карту нужного банка. Разумеется, это выгодно только в том случае, если комиссии превышают стоимость обслуживания этой карты.

Если вам необходимо перевести средства между своими картами разных банков, вы можете просто снять наличные с одной карты и зачислить на другую через банкомат. Таким образом, вам не придётся платить комиссию. То есть перевод именно с одной карты на другую не всегда является самым выгодным решением.

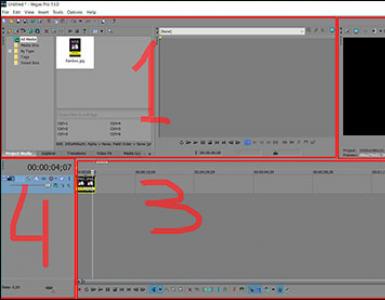

Видео: перевод средств с карты на карту через банкомат

Перевод с карты на карту это, пожалуй, самый простой способ передачи денежных средств. С развитием технологий становится всё доступнее возможность перечислить деньги как в пределах одного города, так и по всей стране. Стоит не забывать об осторожности при совершении любых денежных операций и тогда перевод средств будет удобным и безопасным.

Задача, как перевести деньги с карты на карту, ставит человека в тупик, ему не хочется терять много времени, платить банку комиссию, разбираться в разных нюансах онлайн перечислений. Однако, чтобы не потерять деньги, приходится узнавать все хитросплетения банковских условий, искать дополнительные детали, чтобы быть точно уверенным, что средства попали тому получателю, которому предназначались.

Способы перевода денег с карты на карту

Многие структуры предлагают вниманию своих клиентов такую востребованную вещь, как перевод средств с карты на карту. Счет может принадлежать данной банковской структуре или другому эмитенту. При таких обстоятельствах задача усложняется, но имеет решение, просто надо точно следовать всем банковским инструкциям. Есть несколько способов перекинуть финансы:

- воспользовавшись услугами операциониста банка;

- через банкомат данной банковской организации;

- в интернете, в режиме онлайн;

- пользуясь «Мобильным банком» на смартфоне;

- через Yandex (Яндекс) - кошелек, или другие платежные системы, если требуется, чтобы перевод был анонимным.

Через банкомат

Клиенты, решающие загвоздку, как отправить деньги с карты на карту, спрашивают у операциониста о нужных действиях, но, поскольку такой вопрос программное банковское обеспечение позволяет решить без участия человека, оператор может предложить воспользоваться услугами самообслуживающего устройства. Как перевести деньги на карточку через банкомат? Если вы хотите забросить наличку на карточный счет, то нужно найти банкомат, принимающий бумажные деньги, и следовать всем инструкциям, высвечивающимся на табло.

Если же необходимо зачислить деньги в безналичном порядке, пользуясь банкоматом, то нужно иметь перед глазами нужные данные для правильного ввода цифр. Услуга доступна для пользователей Visa (Виза) и Mastercard (Мастеркард). Кроме этого, банковская структура, самообслуживающий автомат которой вы используете, может взять определенный комиссионный процент.

Онлайн

Если не хочется постоянно бегать к устройству автоматического самообслуживания, все время сверяясь с реквизитами получателя, написанными на бумажке, рискуя заплатить не тому человеку, то поможет онлайн перевод с карты на карту, рекламируемый всеми банковскими организациями, имеющими такую опцию для своих клиентов. Интернет-банкингом можно спокойно заниматься, сверяясь с выпадающими в меню подсказками. Этот быстрый способ подходит для денежных перечислений системами Юнистрим или Вестерн Юнион.

Через мобильный банк

Востребованным способом перевести финансы на карту через телефон является пользование мобильным банком. Люди бывают в затруднении, не зная, как отправить деньги через мобильный банк. Требуется смартфон, карточный счет и банкомат эмитента, его открывшего. После подключения услуги абонент может управлять прямо с телефона любыми движениями со своего счета, сверяясь постоянно с остатком по sms-сообщениям. Это очень удобно, потому что телефон все всегда носят с собой, и можно постоянно быть в курсе событий в любых обстоятельствах.

Как перевести деньги с карточки на карточку Сбербанка

Относясь к пятерке крупнейших банковских холдингов, Сбербанк постоянно усовершенствует систему перечислений для своих клиентов. Перевод средств с карты на карту Сбербанк является полностью автоматизированным процессом, проходящим с минимальным участием операторов, помогающих перечислить деньги с карты на карту Сбербанка подсказками и указаниями необходимых действий. Способов перечисления Сбербанк предлагает множество. К ним относятся:

- использование автоматического устройства самообслуживания;

- через Сбербанк-онлайн, пользуясь интернет-банкингом;

- через мобильный банк, когда сверка происходит по телефонному номеру;

- непосредственно при помощи операциониста, в сложных случаях или при неисправности автомата.

Через банкомат

Простой и дружелюбный пользовательский интерфейс помогает переслать деньги с карты на карту Сбербанка через банкомат Сбербанка. После нахождения близлежащего устройства самообслуживания и набора скрытого кода, порядок действий при перечислении денег будет следующим:

- в выпавшем меню нужно выбрать необходимую кнопку;

- набрать все данные. Нужно очень внимательно следить за правильностью набора, чтобы не отослать средства другому реципиенту.

Через мобильный банк по номеру карты

Мобильные услуги - это прекрасная возможность переслать деньги с карты на карту Сбербанка по номеру карты. Услуга доступна тогда, когда эмитентом обоих карточных счетов выступает сам Сбербанк. Чтобы положить нужную сумму, нужно проделать следующие манипуляции: сгенерировать на служебный номер 900 сообщение: Перевод 9876543210987654 5000, где:

- «Перевод» – служебное слово, которое может быть написано в любом регистре;

- 9876543210987654 – цифры карточки получателя;

- 5000 – сумма средств в рублях, которую нужно перевести.

Мобильный банк – по номеру телефона

Услуга, когда человек может послать нуждающимся людям деньги, не зная их карточного кредитного или дебетового счета и оперируя только телефонным номером, доступна тогда, когда у получателя есть мобильный банкинг. Чтобы закинуть финансы по номеру телефона на карту через 900, нужно сгенерировать смс-сообщение типа: Перевод 9ХХХХХХХХХ 5000, где:

- «Перевод» - служебное слово, написанное в любом регистре;

- 9ХХХХХХХХХ – номер телефона реципиента;

- 5000 – переводимая сумма в рублях.

После этого система присылает сообщение с номером счета, откуда изымутся финансы, ФИО получателя, и требование подтверждения. Для подтверждения нужно передать смс-сообщение, которое состоит в указании хэштега # и специального кода. При удачном подтверждении, система оповещает вас, что перечисление прошло, средства поступили абоненту, указывая одновременно ваш баланс.

В личном кабинете

Для переброски сумм онлайн в интернет-банкинге, через личный кабинет, нужно там зарегистрироваться. Затем на зафиксированный привязанный номер придет единовременный пароль, который вводится в предназначенном для него окне. Так открывается доступ к финансам на счету. Кликнув на нужную кнопку, выбираем требуемый вариант действий. Далее, в выпадающем поле, набираем номер карточного счета, куда планируется перечисление.

Тинькофф

Мгновенные беспроцентные перечисления денежных средств банковской структуры Тинькофф с карты на карту делаются как при наличии личного кабинета, так и через приложение для смартфона, установив которое, можно осуществлять перечисления на счета Тинькофф, или другим банковским организациям. В последнем случае комиссия будет 1,5% от пополнения счета получателя. Максимальное ограничение по размеру средств, которые можно перебросить, составляет меньше 80 тыс.руб.

Альфа-банк

Достоинство отправки денег с карты на карту Альфа-банк - это то, что передать получателю можно средства в любых денежных единицах в самые разные регионы России. Для этого нужно провести следующие манипуляции:

- найти «Альфа-клик»;

- выбрать «Переводы»;

- из выпадающего поля выбрать нужную кнопку;

- далее ввести данные человека, получающего средства – номер, срок действия его карточного счета, его адрес и ФИО (поле заполняется, если карточный счет принадлежит другому эмитенту);

- размер суммы, в долларах или рублях.

ВТБ

Особенность этого банка в том, что его сервис взимает оплату даже за внутренние операции, поэтому за перевод с карты на карту ВТБ придется платить по тарифу от 15 рублей за одно перечисление. Лимит переводимой суммы 100 тыс. рублей. Осуществить перечисление можно:

- через автоматическое устройство самообслуживания;

- в режиме интернет-банкинг, через ;

- пользуясь главной страницей сайта ВТБ.

Как переслать деньги с карты на карту между разными банками

Все банковские структуры стараются предоставлять клиентам возможность скидывать деньги другим эмитентам, однако комиссия при переводе с карты на карту варьируется. Некоторые холдинги не взимают комиссионных сумм, Сбербанк, Газпромбанк, Промсвязьбанк и ВТБ – берут, причем у ВТБ процент варьируется от 1,205 до 1,75 от того, куда и откуда переводятся деньги, а Сбербанк берет 1,5%, если перечисление осуществляется с его счета другому эмитенту. Промсвязьбанк и Газпромбанк берут 1,5% от переводимых средств.

Видео

Обновлено 05.04.2019.

В сегодняшней статье мы подробно разберем один из самых необходимых приёмов для любого , позволяющий более оперативно управлять своими сбережениями, — перевод денежных средств с карты на карту.

Перевод с карты на карту по номеру карты имеет много различных названий: card2card, card-to-card, MoneySend, Visa Transfer, Visa Direct, C2C, манисенд, cи-ту-cи и т.д. Однако суть таких переводов, естественно, одинакова: нужно ввести номер карты, срок её действия и cvc2(cvv2) код карты с которой вы отправляете деньги (карта-донор), а также номер карты, куда вы хотите отправить деньги, и саму сумму перевода.

Важно не путать межбанковские переводы (требуется указывать номер счёта, БИК банка, назначение платежа) с Card2Card переводами. Механизм у них абсолютно разный. Если немного упростить, то межбанковские переводы совершаются при помощи ЦБ РФ, а С2С можно сравнить с обычными покупками по карте, которые происходят благодаря Международным Платёжным Системам (МПС: MasterCard, Visa) и . Подробно о межбанковских переводах можно почитать .

Card-to-card сервисы можно найти на сайтах множества банков, платёжных сервисов, различных финансовых порталов, даже на сайте banki.ru есть сервис перевода с карты на карту, предоставленный «Альфа-Банком»:

Однако обычно за такие переводы операторы хотят комиссию, 1,5-2% от суммы. Обычно, но не всегда. Профессиональные вкладчики пользуются С2С сервисом исключительно бесплатно.

Дело в том, что некоторые банки позволяют с помощью Card2Card переводов пополнять свои карточки с карт сторонних кредитных организаций без комиссии. На языке профессиональных вкладчиков эта операция называется «стягивание».

Важно ещё помнить, что некоторые банки запрещают делать из своих карт бесплатных доноров, т.е. вводят комиссию за стягивание со своих карт, но их всё же не так много. Обо всём по порядку.

Бесплатное пополнение карты с помощью Сard2Сard переводов. Стягивание

Для того, чтобы бесплатно стянуть денежные средства на карты указанных ниже банков, нужно пользоваться Card2Card сервисом именно этих банков. Т.е. для пополнения, например, карточки «Tinkoff Black» с карточки «Сбербанка», нужно зайти в интернет-банк «Тинькофф» и инициировать перевод оттуда (чтобы не было комиссии ни со стороны «Тинькофф Банка», ни со стороны «Сбербанка»). Если вы будете пользоваться С2С сервисом «Сбербанка», то комиссии со стороны «Сбербанка» не избежать.

Итак, бесплатно стянуть деньги можно на следующие карты через соответствующие сервисы:

1

Новая дебетовая карточка «Ренессанс Кредит» умеет бесплатно стягивать на себя 50 000 руб./месяц (календарный):

2

Максимальная сумма одной операции 85 000 рублей. Месячный лимит пополнения карточки «БИНа» с помощью си-ту-си перевода – 599 000 рублей.

3

В месяц на карту «Тинькофф Блэк» можно без комиссии стянуть 300 000 рублей. Лимит одной операции – 75 000 рублей.

UPD: 05.12.2017

Карточки «Тинькофф Банка» умеют стягивать денежные средства в том числе и с карт .

4

С 01.12.2018 у карты «Рокет» общий лимит в 300 000 руб./мес. на величину бескомиссионного пополнения с помощью С2С, касс и банкоматов «Открытия», а также терминалов «МКБ». Минимальная сумма для бесплатного стягивания 5000 руб., максимальная 100 000 руб.

5

Лимит 125 000 рублей за одно пополнение. Максимальная сумма в месяц – 550 000 рублей.

UPD: 08.02.2017

С 06.02.2017 минимальная сумма, которую можно стянуть на карточку «Билайн» без комиссии, составляет 3000 руб, если сумма стягивания будет меньше, то система спишет 50 руб.

6

Лимит 125 000 рублей за одно пополнение, 550 000 рублей в месяц.

UPD: 19.02.2017

С 20.02.2017 минимальная сумма, которую можно стянуть на карточку «Кукуруза» без комиссии, составляет 3000 руб., если сумма стягивания будет меньше, то система спишет 30 руб.

7 Карты «Московского Кредитного Банка»

На карточку «МКБ» можно бесплатно стянуть 100 000 рублей за раз, 150 000 в сутки, 1 000 000 в месяц.

8

«Райф» позволяет без комиссии стягивать на свои карты через мобильное приложение R-connect. Сумма одной операции – не более 150 000 рублей, дневной лимит – 300 000 рублей, ежемесячный лимит 600 000 рублей.

UPD: 22.01.2017

Через новый интернет-банк также возможно стягивать денежные средства на карты «Райфа».

UPD: 01.10.2016

9

Карты «Совкомбанка» можно бесплатно пополнять с карт других банков с помощью Card2Card переводов, используя собственный сервис в интернет-банке «Совкомбанка» (за одну операцию карту можно пополнить на 75 000 руб., месячный лимит 500 000 руб.).

10

На карту «МТС Смарт Деньги» можно бесплатно стягивать денежные средства от 5000 рублей с других карт, если инициировать перевод через собственный сервис «МТС». Максимальная сумма одного перевода - 75 000 Руб., в месяц лимит 850 000 руб.

UPD: 14.06.2017

При отправке переводов с карт MasterCard и Maestro через социальную сеть «ВКонтакте» комиссия не взимается с переводов общей суммой до 75 000 рублей в месяц от одного пользователя и/или с одной карты. Если сумма переводов от одного пользователя и/или с одной карты превышает 75 000 рублей в месяц, то с суммы превышения взимается комиссия 1%, минимум 30 рублей за перевод.

Переводы через «Одноклассники» стали платными.

UPD: 19.12.2018

Акция по бесплатным переводам с карт MasterCard и Maestro через сервис социальной сети «ВКонтакте» постоянно продлевается с 2017 года. На данный момент она действует до 30 апреля 2019.

UPD: 05.10.2017

4

С карточки TalkBank можно делать бесплатные исходящие переводы по номеру карты. Общий лимит на переводы с карты и снятия наличных — 60 000 рублей в месяц.

UPD: 08.04.2018

5 Карта «Твой кэшбэк» от «ПСБ»

Карточка «Твой кэшбэк» — одна из немногих карт, с которых можно делать бесплатные исходящие переводы С2С по номеру карты, эта карта «Промсвязьбанка» умеет бесплатно выталкивать денежные средства (как карта Tinkoff Black). Месячный лимит (календарный) 20 000 руб./мес., сумма одного перевода должна быть от 3000 руб.

UPD: 02.08.2018

6

Комиссия за исходящие переводы с «Мультикарты» на карты других банков (исходящий moneysend, выталкивание) возвращается в следующем месяце, если в отчетном были покупки на сумму от 5000 руб. и выше:

UPD: 19.12.2018

Лимит на бесплатные исходящие С2С был снижен до 20 000 руб./мес.

7 Samsung Pay

До 31.12.2018 с помощью Samsung Pay можно отправлять деньги на другие карты без комиссии с карт платежной системы MasterCard, добавленных в сервис. Для отправки перевода достаточно указать номер телефона адресата. Получатель сам решит, на какую карту ему зачислить перевод, при этом карта получателя не обязательно должна быть добавлена в Samsung Pay:

Лимит на один перевод 75 000 руб., дневной - 150 000 руб., месячный 600 000 руб. Оператор переводов - банк «ВТБ».

UPD: 19.12.2018

Бесплатные переводы с карт MasterCard c помощью технологии Samsung Pay были продлены до 31 марта 2019:

UPD: 05.04.2019

Пользователи пишут, что переводы через Samsung Pay стали платными, хотя на рекламной странице по-прежнему указана комиссия в 0 руб. за подобные операции.

8

С карты Opencard можно делать бесплатные исходящие переводы на другие карты на сумму 20 000 руб./мес.

UPD: 05.04.2019

9

С ноября 2018 у «МКБ» действует акция, по которой можно совершать исходящие переводы по номеру карты («толкание») с месячным лимитом в 30 000 руб. Изначально акция планировалась до 30 января 2019, но потом была продлена до конца апреля 2019.

UPD: 05.04.2019

10

С марта 2019 у «Халвы» появилась возможность совершать бесплатные исходящие переводы по номеру карты через собственные сервисы «Совкомбанка», дневной лимит 40 000 руб.

Вывод

Может показаться, что переводы Card2Card сложны, и во всех этих стягиваниях и выталкиваниях очень легко запутаться. Слишком много всего нужно учитывать, чтобы совершать переводы с карты на карту без комиссии. Однако ничего сложного в этом нет, разобраться сможет каждый, если захочет, конечно же:)

С2С переводы значительно экономят время, т.к. позволяют увеличить количество операций, которые можно совершить без визита в отделение банка.

Особенно выручают данные переводы в небольших городах, где выбор кредитных организаций ограничен. Если в Вашем городе нет ничего, кроме «Сбербанка», то это не означает, что нужно пользоваться только его услугами.

Вклады и карты можно открыть в других кредитных организациях, предлагающих более привлекательные условия, когда вы будете в крупных городах. А родной «Сбербанк» оставить только для транзита. Достаточно пополнять карточку «Сбера», потом стягивать денежки на какую-нибудь «Кукурузу» или «Билайн» с ПНО, а потом отправлять их межбанком в любую другую кредитную организацию.

Благодаря переводам с карты на карту (бесплатным, естественно) можно избавиться от необходимости идти в отделение банка (если у банка нет бесплатных исходящих межбанковских переводов) при завершении срока вклада и таскаться потом по городу с наличностью.

Поэтому нужно иметь несколько , с возможностью бесплатного стягивания с других карт, а также с удобным пополнением (карт-доноров) и чередовать их периодически.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi .

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentsПеревод на банковскую карту зарубежных стран.

Услуга перевода средств с карты на карту с каждым днем становится все популярнее. Многие уже оценили удобство этого сервиса – деньги поступают на карту получателя практически мгновенно. При этом стоит эта процедура не таких больших денег. Немудрено, что у многих появляется вопрос, работает ли этот сервис на международном уровне? Можно ли отправить таким способом деньги владельцу карты из ближнего и дальнего зарубежья?

Чем карты США и Европы отличаются от российских?

Самые популярные платежные системы мира — это VISA и MasterCard. Карты этих платежных систем в любой стране абсолютно одинаковые. Конечно, мы сейчас говорим исключительно о технической стороне и не касаемся дизайна, банков-эмитентов и т. д. В любой стране номера карт VISA начинаются на цифру 4, а MasterCard – на 5. Карта любой «национальности» содержит 16 цифр в своем номере.

Помимо самых популярных платежных систем существуют менее распространенные: American Express (AmEx),

Diners Club, China UnionPay. Так же имеются еще и локальные системы. Такие карты распространены в пределах одной страны, как, например, карта МИР в России. В США такой системой является Discovery. В Германии – GiroCard и GeldCard. В Бельгии – Bancontact. Dankort – в Дании.

Как перевести деньги с карты РФ на карту другого государства?

Карты VISA и MasterCard не зря считаются самыми популярными платежными картами в мире. Практически в каждой стране карты данных платежных систем выпускают и принимают все национальные банки. Перевод средств на них, по сути, ничем не отличается от перевода внутри страны. Впрочем, есть и нюансы.

- Поскольку зачисление средств будет осуществлено в валюте карты, необходима конвертация. Конвертация – услуга не бесплатная. То есть при переводе на карту в другой валюте следует помнить о дополнительной комиссии.

- Повышенная комиссия за перевод. Некоторые банки могут взимать повышенную комиссию за трансграничные переводы. То есть вместо 1-3% от суммы с вас возьмут 2-4%. Точный размер такой комиссии лучше уточнить в банке, выпустившем вашу карту. Обязательно следует уточнить, что перевод на карту заграничного банка.

- Не все российские банки имеют возможность осуществить такие переводы. И этот момент тоже необходимо уточнить непосредственно в вашем банке.

Существуют ограничения как по минимальной и максимальной суммам перевода, так и по размеру комиссии. Прямые переводы между различными платежными системами сейчас невозможны. Хочется верить, что пока.

Многие банки и системы переводов предлагают специализированные сервисы. Скорость перевода средств очень высока: у

же через 20 минут ваш адресат получит деньги. Но и комиссии будут немаленькими. Например, Альфа-банк возьмет за услугу 2% от суммы + 40 рублей (1,3 USD или 1 ЕВРО). Сторонние сервисы тоже позволяют провести такую операцию, но тут уже в полный рост встает вопрос доверия: вы готовы сообщить данные своей карты неизвестному сервису с непредсказуемым результатом?

Если рассматривать возможность перевода денег непосредственно на счет карты иностранного банка, то это будет обычный международный перевод. Со всеми его минусами:

- Не каждый банк в России предоставляет возможность осуществить такой перевод;

- Имеются жесткие ограничения в минимальных и максимальных суммах перевода. Действуют как лимиты на единичную операцию (минимальный и максимальный), так и максимальные ограничения на дневную и месячную сумму переводов.

- Высокие комиссии, которые также имеют минимальные ограничения.

- Перевод осуществляется только в национальной валюте страны получателя. То есть для Европы – это ЕВРО, для США – доллар.

- Срок перевода может достигать двух недель.

Перечисление средств осуществляется через международную систему SWIFT, к которой подключены не все банки. Многие небольшие, региональные финансовые организации не считают необходимым пользоваться SWIFT. Поэтому, если вы решите перевести наличные на счет в зарубежном банке, стоит обратиться к лидерам рынка: Сбербанк, ВТБ24, Альфа-банк и другим крупным участникам. Да и стоимость такого перевода в крупной организации будет ниже.

Какие особенности при переводе на карты украинских банков?

В связи с известными политическими событиями и нарастанием напряженности между Россией и Украиной ожидаемо возникают сложности и с денежными переводами. Санкции, закрытие филиалов российских банков, запрет платежных систем – все это никак не облегчает жизнь обычному гражданину. Тем не менее сервисы международных платежных систем все еще работают. То есть, имея карту VISA или MasterCard, можно осуществить перевод card2card. Правда стоит уточнить у получателя, сможет ли он воспользоваться средствами после зачисления. Этот способ ничем не отличается от перевода в любую другую страну: можно воспользоваться сервисами, описанными выше или банкоматом своего банка-эмитента (если он поддерживает переводы с карты на карту).

Некоторые банки по-прежнему предоставляют возможность перевести деньги по реквизитам счета. К сожалению, ситуация сейчас настолько быстро изменяется, что актуальность этой информации лучше уточнять на месте. Например, на момент написания статьи воспользоваться для перевода средств отделениями Сбербанка не получится: правительство Украины ввело санкции. Пока еще можно обратиться в Альфа-банк, Ситибанк. Санкции против них вводить пока не планируется.

Конечно, есть и обходные способы пополнения иностранных карт. С помощью электронных кошельков, например. Такая схема выглядит примерно следующим образом.

Как перевести деньги с карты на карту бесплатно? Без комиссии. Не платя ни копейки банку за перевод.

Вы до сих пор платите за обычные переводы с карту на карту? Не понимаете, что такое стягивание, выталкивание, карты-доноры, транзитные карты. Не знаете чем отличаются C2C от межбанковских переводов (а что это вообще такое?).

Спокойно. Ничего сложного в этом нет. Просто страшные слова.

Вспоминаю с улыбкой себя несколько лет назад. У меня была оформлена ипотека в одном банке. А заработную плату получал на карту другого банка. Приходилось сначала идти снимать зарплатные деньги. Потом топать в ипотечный банк и вносить очередной платеж по ипотеке.

Иногда, когда было лень мотаться между банками, делал переводы с карты на карту. Платя что-то около 1,5-2% с суммы платежа за перевод. И меня постоянно душила жаба, отдавать лишние деньги. Поэтому в основном тратил время на походы в банки.

Сейчас все гораздо проще. Есть 1000 и 1 способ перевести деньги между картами. Практически в один клик. Не выходя из дома. И самое главное бесплатно. В «особо тяжелых» случаях отдать рублей 10 за операцию.

Читаем, применяем на практике и экономим наши денежки. Которые лишними не бывают.

Внутри банка всегда бесплатно

Как правило, услуга по переводу денежных средств с карты на карту, между клиентами одного банка бесплатны.

Нам нужно знать только номер карты получателя. И больше ничего. В некоторых банках доступен перевод по номеру телефона (если карта привязана к этому номеру) и даже по ФИО.

Нам понадобится доступ в мобильный или интернет-банк. У разных банков хоть и есть отличия в функционале мобильных банков, но принцип один и интуитивно понятен.

Из всех моих банковских карт, только Сбербанк берет комиссию за переводы C2С — 1% от суммы транзакции. Хорошо хоть среди карт, выпущенных в одном регионе, плата не взимается.

Из интервью Германа Грефа: «Сбербанк не планирует отменять комиссии за карточные переводы. Это приносит банку неплохой доход.» И поворачиваться лицом к клиенту — для него (и для Сбера и для Грефа) очень дорого.»

Если нужно сделать перевод: пополняем карту нужного банка и осуществляем операцию. Если такой карты (нужного банка) нет — не беда. В запасе есть другие способы бесплатных переводов.

Стягивание с карты на карту

Что означает сей диковинный термин — «стягивание»?

Допустим нам нужно перевести деньги с карты А на карту Б. Нет, не так.

Давайте для примера, рассмотрим конкретные банки. Нужно сделать перевод с карты Сбербанка на карту Альфа-банка. А по простому, стянуть деньги со Сбера на Альфу.

В нашем случае, карта (Сбербанк) с которой будут уходить деньги будет называться картой-донором.

Все действия будем выполнять в Альфа-банке. В личном кабинете ищем слово (кнопку) «Пополнение»

Вносим реквизиты карты-донора, в нашем случае Сбербанка и сумму перевода.

Приходит смс-код для подтверждения операции (по карте Сбера). На этом все. Деньги переведены.

Процедура «стягивания» напоминает интернет-покупки. Только деньги уходят не продавцу товара, а на нужную вам карту.

Важно! Обычно стягивание происходит бесплатно. Но как всегда, есть исключения из правил. Некоторые банки либо не разрешают стягивать с себя деньги. Либо берут небольшую мзду. Она как правило меньше, чем простой перевод в чужой банк напрямую.

Как узнать разрешает ли банк стягивать с себя деньги? И размер возможной комиссии (платно или бесплатно)?

Есть два способа: первый и второй.))))

- Смотрим информацию в тарифах.

- Попробуйте стянуть с карты все деньги до последней копейки. Обязательно за одну операцию. Например, если на карте-доноре у вас лежит 8 тысяч 543 рубля 43 копейки — «тяните все сумму сразу». Если банк берет комиссию за стягивание, операция будет отклонена по причине «недостаточно средств на счете».

Список банков бесплатных-доноров.

- Сбербанк;

- АЛЬФА;

- Тинькофф;

- Хоум Кредит;

- Совкомбанк;

Кстати и здесь Сбербанк отличился. На него нельзя стягивать деньги. Просто нет такой кнопки))))

Выталкивание

Обычный перевод со своей карты на карту другого банка. Здесь процедура обратная стягиванию.

Обычно за сие удовольствие большинство банков хочет поиметь с клиента комиссию. 0,5-1,5% от суммы перевода, но не менее 30-50 рублей за операцию.

Например, если выталкивать деньги с карты ВТБ на «чужой» пластик (не клиенту банка), то сервис хочет взять 125 рублей за перевод 10 000 рублей.

Есть несколько банков, проводящие подобные операции безвозмездно, то есть даром.

Разгуляться вам конечно не дадут. Всегда стоит заградительный лимит на максимальную сумму таких переводов в месяц. Обычно 10-20-30 тысяч рублей.

Список банков:

- Тинькофф дает своим клиентам возможность вытолкнуть в месяц — максимум 20 тысяч рублей. Все что свыше, облагается 1,5% (но не менее 30 рублей).

- — дает месячный лимит в 30 тысяч на выталкивания на карты других банков. Пластик полностью бесплатный. С доставкой клиенту домой.

- . Перевод на «чужие» карты платный. Но при тратах по Мультикарте от 5 тысяч за отчетный месяц, вся комиссия за переводы возвращается в следующем.

- Твой кэшбэк от ПСБ. — Снова лимит 20 тысяч в месяц на выталкивание. Минимальная сумма одной операции должна быть не менее 3 000 рублей.

Вконтакте и Одноклассники

Социальная сеть Вконтакте совместно с платежной системой Мастеркард для всех зарегистрированных пользователей дают возможность осуществлять платежи внутри сети. Знать номер карты получателя не обязательно. Достаточно выбрать аккаунт человека, которому вы хотите перевести деньги.

Но на моей памяти акцию продлевают каждый раз на 1-2 месяца снова и снова. И так на протяжении уже наверное 2-х лет.

Условия перевода:

Между картами Маэстро и Мастеркард — переводы бесплатные. Месячный лимит — 75 000 рублей. Далее 0,6% + 20 рублей.

Печальнее с Visa. Все переводы платные — 1%, но не менее 50 рублей.

Как перевести деньги Вконтакте?

На страничке друга, кому хотим перевести деньги, жмем на три точки. И выбираем «Отправить деньги»

Если вы это делаете первый раз — система запросит данные вашей карты. С которой будут списываться деньги. Номер пластика, срок, CVC-код и ФИО владельца.

Пишем сумму и жмем «отправить деньги».

Получателю придет уведомление о переводе. Если его карта не привязана, нужно указать реквизиты пластика, на который будет зачислен перевод.

В дальнейшем все происходит автоматически. Отправил — получил. Без ввода данных пластика.

Что нам это дает?

Можно переводить деньги на разные карты в пределах лимита (75 тысяч) с одного аккаунта.

Совет! Если нужно переводить деньги между своими картами — создайте второй «фейковый» аккаунт. И отправляйте переводы самому себе без комиссий. При необходимости меняйте карты отправителя или получателя.

В Одноклассниках есть подобная штука. Но она стала платная. С карт Mastercard и Maestro с ваc попросят 0,6%, но не менее 20 рублей за перевод. С карт других платежных систем дороже.

Перевод через специальные сервисы и банки

Способ не постоянный. Но лучше знать про него и держать на заметке.

Иногда случаются акции, когда можно осуществлять переводы между любыми картами абсолютно бесплатно.

Правда они не долговечные, как Вконтакте.

Видим все необходимые данные. Копируем реквизиты. В некоторых банках уже есть кнопка «Отправить реквизиты счета по почте».

Если нужно отправить деньги бесплатно межбанковским переводом. Ищем слово «Перевод». И заполняем все поля.

Чтобы каждый раз не вносить все реквизиты заново, сохраните операцию в шаблоны (или избранное). В следующий раз меняйте только сумму перевода при необходимости.

Сколько это стоит?

Вопрос цены снова зависит от банка. Тот же Сбербанк берет стандартные 1% от суммы перевода. Мультикарта от ВТБ компенсирует расходы на переводы (комиссия 1%) в следующем месяце, при тратах более 5 тысяч рублей.

Нам нужны бесплатные либо дешевые межбанковские переводы.

Из популярных карт — есть Тинькофф Блэк с бесплатными межбанковскими переводами.

Как применить это на практике?

Если с карты на карту не получается перевести деньги напрямую. Используем карту-посредника (или транзитную).

Для примера стягиваем деньги на Тинькофф. Потом осуществляем выталкивание или межбанковский перевод на карту, конечного получателя.

Нужно знать

Лимиты на операции. Все банки без исключения вводят ограничения на проведение операций по переводу. Максимальная сумма за раз, в день, в месяц. Размер зависит от вашего тарифа и статуса карты. Золотые и платиновые имеет больший лимит, по сравнению с обычными пластиками.

Для большинства, представленных лимитов хватает с лихвой. Обычно дают 100-300 тысяч за месяц.

Комиссия за пополнение. Вы удивитесь. Но есть банки (или карты), которые берут комиссию за пополнение, как это идиотски не звучало. Вносим свои же деньги, на свою же карту. И ….платим за это. Нонсенс. Правда это касается только C2C переводов. Поэтому внимательно изучаем тарифы.

Вот вам 2 примера из моего опыта.

Получил в банке Открытие халявную карту. Главное для меня было отсутствие комиссии за обслуживание. Нужна была чтобы пополнять с нее свой брокерский счет.

Дали карту МИР. Практически не глядя подписал доки. Посмотрел только главные условия (нет комиссии за обслуживание). И только дома, боле тщательно ознакомился с тарифами по Миру и немного опешил.

Плата за пополнение — 0,5% но не менее 30 рублей.