Платежный шлюз - современный инструмент интернет-торговли.

С появлением в онлайне нового участника - платежного шлюза или PSP Gateway (Payment Service Provider Gateway), схема эквайринга стала отличаться от традиционной.

Одно из определений платежного шлюза может звучать так: платежный шлюз

- сервис-посредник, выполняющий обработку электронных транзакций и являющийся при этом только маршрутизатором платежа. На техническом языке платежный шлюз - это программный модуль, осуществляющий маршрутизацию платежей между онлайн-магазином и различными банками-эквайерами и прочими поставщиками услуг интернет-эквайринга посредством единого протокола взаимодействия.

Таким образом, платежный шлюз логичнее называть интегратором платежных решений и помнить, что никакой финансово-расчетной функции в его деятельности не заложено.

Рассмотрим роль платежного шлюза во всей цепочке прохождения платежа от плательщика к торговцу. Путь транзакции будет состоять из следующих участников: Владелец карты - Магазин - Платежный шлюз - Эквайринговый процессор - МПС (Visa/ Mastercard) - Банк-эмитент карты - Процессор эмитента.

- Покупатель услуг (владелец карты, физическое лицо)

- Продавец услуг (магазин, юридическое лицо)

- Финансовый представитель покупателя (банк 1 - эмитент карты)

- Финансовый представитель продавца (банк 2 - эквайер платежа)

- Платежная система (Visa/ Mastercard/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером в обработке и финансовых расчетах между ними

- Новый участник - платежный шлюз

- Покупатель вводит реквизиты платежа/платежные данные через веб-интерфейс.

- Информация о деталях транзакции передается в платежный шлюз, платежный шлюз направляет ее в банк-эквайер.

- Банк-эквайер отправляет информационный (авторизационный) запрос в платежную систему (Mastercard, VISA, другие).

- В случае получения запроса на авторизацию, банк-эмитент возвращает код авторизации, который разрешает платежной системе совершить сделку.

- Данный код возвращается в платежный шлюз, а оттуда - отчет продавцу с результатом авторизации.

- При положительной авторизации транзакция считается совершенной, торговец может предоставлять услугу или отгружать товар. Средства будут списаны с карты плательщика и возмещены на счет торговца.

Тут нужно четко разделять возможности и сферы деятельности интеграторов и агрегаторов.

Функции агрегаторов: интегрировать на сайт продавца сразу несколько способов приема платежей. При такой модели бизнеса платежный сервис вынужден пропускать через свои счета денежные потоки. Поэтому агрегаторы сотрудничают либо с партнерской кредитной организацией, либо сами обладают лицензией банка или небанковской кредитной организации.

Что нужно знать о PSP-провайдерах? Чем они могут быть полезны бизнесу и почему они так быстро вклинились в процессинг платежей? Ответ лежит на поверхности. Они помогают ритейлу принимать платежи в онлайне. Они предлагают единый платежный интерфейс для одного или более чем одного платежного метода.

Они помогают торговцам в сфере электронной коммерции принимать к оплате традиционные платежные карты, альтернативные способы оплаты (прямой дебет, электронные банковские платежи, и кошельковые платежи (PayPal, Qiwi, Яндекс.Деньги, Webmoney). Но в отличие от модели взаимодействия с агрегатором, в рамках сотрудничества с PSP-провайдером мерчанту придется заключить отдельный договор под каждый способ приема платежей.

PSP-провайдер работает исключительно как технический интегратор, предоставляя единый интерфейс для одного и более платежного метода. Он может подключить любой магазин к процессингу выбранного банка-эквайера. ТСП (магазин) должен все еще обращаться в банк или другой финансовый институт для обсуждения ставок комиссий и платежей.

Как вариант, интегратор платежей может работать и по модели агрегатора платежей, обеспечивая единый интерфейс для одного и более платежного метода, собирая платежи и комиссии и контактируя с банками и финансовыми институтами. Но это не типичная история. Для этого ТСП должен заключить договор с агрегатором платежей, а не с кредитной организацией напрямую.

Подробно о разнице между агрегаторами и интеграторами платежей читайте .

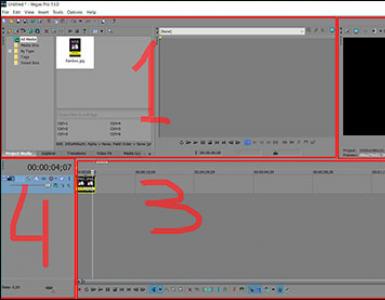

Что делает платежный шлюз?

Австрийско-английский провайдер Kalixa так объясняет свои функции магазинам:

На уроне предоплаты - помогает ТСП с интеграцией, работает над минимизацией мошенничества и рисков. Проводит платежи. Поддерживает бэк-офисную деятельность.

На уровне пост-оплат обеспечивает отчеты. Управление диспутами (опротестование платежей). Управление расчетами и реконсиляцией.

Таким образом, на рынке процессинговых услуг закрепилось две модели работы:

Первая - интеграционная (платежный шлюз) - заключается в прохождении платежей от плательщика напрямую в интернет-магазин или через ПЦ. Это технологическая модель, не предполагающая обработку денежных средств. Интегратор подключит тот банк-эквайер, на который укажет заказчик. Заказчик (магазин) сам заключит договор с банком и платежными системами на расчетное обслуживание. Выполнение всей операционно-финансовой ежедневной рутины лежит на интернет-магазине.

Вторая - модель агрегаторов - помимо объединения в едином технологическом шлюзе всех вариантов приема платежей включает в себя поступление платежей на расчетный счет процессингового центра, и только после этого средства поступают на счет интернет-магазина.

Основные мировые поставщики интеграционных платежных решений на сегодняшний день:

Данные отчета «The Forrester Wave: Global Commerce Payment Providers, Q4 2016»:

Найдите на схеме Форрестера компанию Adyen в верхнем правом углу чарта. А теперь посмотрим на клиентов Adyen, чтобы понять размах их деятельности, а также, куда нужно стремиться:

Это текущее развитие событий. И операционные потоки тут. Больше, чем у Visa? Больше, чем у Mastercard? Специально не проверяем. Но тренд задан, и он читается однозначно. Кросс-платформенные платежи уже не новость, а реальность.

Рассмотрим типичную схему работы PSP, когда PSP использует метод перенаправления (redirect). В таком случае от магазина почти не требуется никаких усилий для интеграции. Выбор технического решения здесь остается за PSP.

Техническое решение PSP может выглядеть как перенаправление на страницу шлюза:

Либо с подгрузкой платежной страницы в JavaScript-виджете:

Успешно состоявшаяся финансовая транзакция зависит от каждого отрезка пути:

- Выбор метода платежа

- Ввод деталей платежа

- Маршрутизация платежа

- Авторизация платежа

- надежность: уровень сервиса (SLA) и % конверсии платежей в успешные покупки на уровне, выше, чем отдельно взятый банк-эквайер или платежный провайдер сможет обеспечить

- защита: блокировка мошеннических платежей с использованием антифрод-системы без понижения уровня конверсии

- удобство для плательщика: адаптивная платежная страница для любых устройств с высоким уровнем юзабилити

- учет: аналитика, отчеты, акты сверок, необходимые интернет-предприятию

Финансовая транзакция - это не просто информационное сообщение, отправленное с сервера одного субъекта другому. Она имеет статус документа-гаранта на передачу прав владения какими-то сущностями (товарами либо деньгами). Важность финансового посредника в процессе этого обмена не может быть недооценена. Покупатель, продавец, банк-эмитент и банк-эквайер, и даже агрегатор платежей, если участвует в процессе, - все они доверяют выбранному процессингу (платежному интегратору, независимому процессинговому центру). В момент подтверждения успешной транзакции сделка считается совершенной.

Для того, чтобы новые технологии, например, технология блокчейна, завоевали умы пользователей, должен случиться очередной виток развития информационно-финансовой системы. От популярного до устоявшегося способа расчетов этому методу еще далеко. Тем не менее, мы с все большим трудом вспоминаем моменты, когда уникальные технологии стали массовыми. Сможет ли единая электронная учетная книга расчетов (блокчейн) упростить процесс расчетов - вопрос времени. У современных процессингов, интеграторов и агрегаторов платежей есть веские причины продолжать совершенствовать свои продукты для прорывных инноваций.

С появлением в онлайне нового участника - платежного шлюза или PSP Gateway (Payment Service Provider Gateway), схема эквайринга стала отличаться от традиционной.

Одно из определений платежного шлюза может звучать так: платежный шлюз

- сервис-посредник, выполняющий обработку электронных транзакций и являющийся при этом только маршрутизатором платежа. На техническом языке платежный шлюз - это программный модуль, осуществляющий маршрутизацию платежей между онлайн-магазином и различными банками-эквайерами и прочими поставщиками услуг интернет-эквайринга посредством единого протокола взаимодействия.

Таким образом, платежный шлюз логичнее называть интегратором платежных решений и помнить, что никакой финансово-расчетной функции в его деятельности не заложено.

Рассмотрим роль платежного шлюза во всей цепочке прохождения платежа от плательщика к торговцу. Путь транзакции будет состоять из следующих участников: Владелец карты - Магазин - Платежный шлюз - Эквайринговый процессор - МПС (Visa/ Mastercard) - Банк-эмитент карты - Процессор эмитента.

- Покупатель услуг (владелец карты, физическое лицо)

- Продавец услуг (магазин, юридическое лицо)

- Финансовый представитель покупателя (банк 1 - эмитент карты)

- Финансовый представитель продавца (банк 2 - эквайер платежа)

- Платежная система (Visa/ Mastercard/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером в обработке и финансовых расчетах между ними

- Новый участник - платежный шлюз

- Покупатель вводит реквизиты платежа/платежные данные через веб-интерфейс.

- Информация о деталях транзакции передается в платежный шлюз, платежный шлюз направляет ее в банк-эквайер.

- Банк-эквайер отправляет информационный (авторизационный) запрос в платежную систему (Mastercard, VISA, другие).

- В случае получения запроса на авторизацию, банк-эмитент возвращает код авторизации, который разрешает платежной системе совершить сделку.

- Данный код возвращается в платежный шлюз, а оттуда - отчет продавцу с результатом авторизации.

- При положительной авторизации транзакция считается совершенной, торговец может предоставлять услугу или отгружать товар. Средства будут списаны с карты плательщика и возмещены на счет торговца.

Тут нужно четко разделять возможности и сферы деятельности интеграторов и агрегаторов.

Функции агрегаторов: интегрировать на сайт продавца сразу несколько способов приема платежей. При такой модели бизнеса платежный сервис вынужден пропускать через свои счета денежные потоки. Поэтому агрегаторы сотрудничают либо с партнерской кредитной организацией, либо сами обладают лицензией банка или небанковской кредитной организации.

Что нужно знать о PSP-провайдерах? Чем они могут быть полезны бизнесу и почему они так быстро вклинились в процессинг платежей? Ответ лежит на поверхности. Они помогают ритейлу принимать платежи в онлайне. Они предлагают единый платежный интерфейс для одного или более чем одного платежного метода.

Они помогают торговцам в сфере электронной коммерции принимать к оплате традиционные платежные карты, альтернативные способы оплаты (прямой дебет, электронные банковские платежи, и кошельковые платежи (PayPal, Qiwi, Яндекс.Деньги, Webmoney). Но в отличие от модели взаимодействия с агрегатором, в рамках сотрудничества с PSP-провайдером мерчанту придется заключить отдельный договор под каждый способ приема платежей.

PSP-провайдер работает исключительно как технический интегратор, предоставляя единый интерфейс для одного и более платежного метода. Он может подключить любой магазин к процессингу выбранного банка-эквайера. ТСП (магазин) должен все еще обращаться в банк или другой финансовый институт для обсуждения ставок комиссий и платежей.

Как вариант, интегратор платежей может работать и по модели агрегатора платежей, обеспечивая единый интерфейс для одного и более платежного метода, собирая платежи и комиссии и контактируя с банками и финансовыми институтами. Но это не типичная история. Для этого ТСП должен заключить договор с агрегатором платежей, а не с кредитной организацией напрямую.

Подробно о разнице между агрегаторами и интеграторами платежей читайте .

Что делает платежный шлюз?

Австрийско-английский провайдер Kalixa так объясняет свои функции магазинам:

На уроне предоплаты - помогает ТСП с интеграцией, работает над минимизацией мошенничества и рисков. Проводит платежи. Поддерживает бэк-офисную деятельность.

На уровне пост-оплат обеспечивает отчеты. Управление диспутами (опротестование платежей). Управление расчетами и реконсиляцией.

Таким образом, на рынке процессинговых услуг закрепилось две модели работы:

Первая - интеграционная (платежный шлюз) - заключается в прохождении платежей от плательщика напрямую в интернет-магазин или через ПЦ. Это технологическая модель, не предполагающая обработку денежных средств. Интегратор подключит тот банк-эквайер, на который укажет заказчик. Заказчик (магазин) сам заключит договор с банком и платежными системами на расчетное обслуживание. Выполнение всей операционно-финансовой ежедневной рутины лежит на интернет-магазине.

Вторая - модель агрегаторов - помимо объединения в едином технологическом шлюзе всех вариантов приема платежей включает в себя поступление платежей на расчетный счет процессингового центра, и только после этого средства поступают на счет интернет-магазина.

Основные мировые поставщики интеграционных платежных решений на сегодняшний день:

Данные отчета «The Forrester Wave: Global Commerce Payment Providers, Q4 2016»:

Найдите на схеме Форрестера компанию Adyen в верхнем правом углу чарта. А теперь посмотрим на клиентов Adyen, чтобы понять размах их деятельности, а также, куда нужно стремиться:

Это текущее развитие событий. И операционные потоки тут. Больше, чем у Visa? Больше, чем у Mastercard? Специально не проверяем. Но тренд задан, и он читается однозначно. Кросс-платформенные платежи уже не новость, а реальность.

Рассмотрим типичную схему работы PSP, когда PSP использует метод перенаправления (redirect). В таком случае от магазина почти не требуется никаких усилий для интеграции. Выбор технического решения здесь остается за PSP.

Техническое решение PSP может выглядеть как перенаправление на страницу шлюза:

Либо с подгрузкой платежной страницы в JavaScript-виджете:

Успешно состоявшаяся финансовая транзакция зависит от каждого отрезка пути:

- Выбор метода платежа

- Ввод деталей платежа

- Маршрутизация платежа

- Авторизация платежа

- надежность: уровень сервиса (SLA) и % конверсии платежей в успешные покупки на уровне, выше, чем отдельно взятый банк-эквайер или платежный провайдер сможет обеспечить

- защита: блокировка мошеннических платежей с использованием антифрод-системы без понижения уровня конверсии

- удобство для плательщика: адаптивная платежная страница для любых устройств с высоким уровнем юзабилити

- учет: аналитика, отчеты, акты сверок, необходимые интернет-предприятию

Финансовая транзакция - это не просто информационное сообщение, отправленное с сервера одного субъекта другому. Она имеет статус документа-гаранта на передачу прав владения какими-то сущностями (товарами либо деньгами). Важность финансового посредника в процессе этого обмена не может быть недооценена. Покупатель, продавец, банк-эмитент и банк-эквайер, и даже агрегатор платежей, если участвует в процессе, - все они доверяют выбранному процессингу (платежному интегратору, независимому процессинговому центру). В момент подтверждения успешной транзакции сделка считается совершенной.

Для того, чтобы новые технологии, например, технология блокчейна, завоевали умы пользователей, должен случиться очередной виток развития информационно-финансовой системы. От популярного до устоявшегося способа расчетов этому методу еще далеко. Тем не менее, мы с все большим трудом вспоминаем моменты, когда уникальные технологии стали массовыми. Сможет ли единая электронная учетная книга расчетов (блокчейн) упростить процесс расчетов - вопрос времени. У современных процессингов, интеграторов и агрегаторов платежей есть веские причины продолжать совершенствовать свои продукты для прорывных инноваций.

Электронная торговля продолжает стремительно набирать мощь в секторе розничной торговли. В феврале текущего года свыше 10% всех розничных сделок были совершены в интернете.

Это означает, что на каждые 10 потраченных рублей, 1 приходится на интернет-магазины.

Ожидается, что в конце этого года онлайн-продажи достигнут отметки в 197 миллиардов только по всей Европе. Так как база потенциальных покупателей готова платить, нашей задачей является предоставить все возможные способы проведения оплаты в интернет-магазине.

Конечно же, данная отрасль экономических отношений еще не раз будет проходить проверки временем и экономическими циклами, но вы должны быть уверенными в том, предоставили потребителю все возможные методы оплаты.

Выбираем агрегатор платежей

Когда люди впервые , владельцы начинают искать самые простые способы получения платежей. Сегодня это в большинстве случаев означает. РобоКасса Любой человек с подтвержденным email-адресом, и легально работающий в сети может применить платежи посредством данной системы. Это очень популярный платежный агрегатор, так как она не требует от вас обязательное наличие договоров и других бумажек.

Проблема с РобоКассой заключается в относительно высокой комиссией за проведение транзакций, которые по сравнению с комиссиями за обычные трансакции, совершаемые , могут вызвать у некоторые покупателей недоумение. Тем не менее, они может предложить иную ставку, когда сумма операций в месяц будет внушающей. Вам следует внимательно изучить информацию о сборах, которые вам придется уплачивать, чтобы иметь возможность четко решить, можете ли вы позволить себе данную систему.

Прямой организовать гораздо сложнее, и для этого нужно будет пройти через процедуру проверки кредиткой истории, а также уплатить определенные сборы. Но в целом, преимущество в том, что комиссии за совершенные трансакции будут существенно ниже. Если выежемесячно генерируете операции на общую сумму в несколько тысяч долларов, то вполне разумно будет рассмотреть вариант с открытием собственного мерчант аккаунта.

На сегодняшний день электронная торговля представляет собой состоявшуюся отрасль со множеством доступных платежных систем, с которыми вы можете сотрудничать.

Выбираем платежный шлюз

Если вы решили, что для вашего интернет-магазина лучше всего подойдет полноценная клиринг-система, то вам нужно будет организовать платежный шлюз, который ссылается на мерчант аккаунт. Здесь преимущество заключается в том, что покупателям не нужно будет пользоваться услугами сторонней системы вроде агрегатора РобоКасса, и в том, что процедура подтверждения и проведения оплаты в целом выглядит более презентабельно и удобно.

Если вы решили, что для вашего интернет-магазина лучше всего подойдет полноценная клиринг-система, то вам нужно будет организовать платежный шлюз, который ссылается на мерчант аккаунт. Здесь преимущество заключается в том, что покупателям не нужно будет пользоваться услугами сторонней системы вроде агрегатора РобоКасса, и в том, что процедура подтверждения и проведения оплаты в целом выглядит более презентабельно и удобно.

Зачастую будет так, появится отдельный сервис для работы с торговыми счетами в интернете, где вам будет предложено все необходимое для настройки аккаунта до состояния готовности принять первую оплату. Как только этот аккаунт будет настроен, вы можете воспользоваться одним из вышеприведенных провайдеров платежных шлюзов. Вы можете расценивать эти сервисы как кассовый аппарат, который связывает интернет-магазин с системами обработки платежей, и предлагает всевозможные защитные механизмы от мошенничества.

- Совмещение традиционных и онлайн способов оплаты за товар

Сегодня многие используют интегрированный подход к работе с физическими магазинами и продвижением продукции в интернете. Сегодня покупателям нужен одинаково положительный опыт взаимодействия вне зависимости от того, в какой именно из магазинов они попали.

Интеграция – это ключ. Обсудите с банками условия, так как он наверняка сможет предложить вам решения, которые включают полноценную платформы для электронных платежей, которая также включает в себя ручные устройства для оплаты по карте прямо на месте, либо приложения, которые позволят курьерам принимать платежи при доставке с помощью смартфонов или планшетов.

Шпаргалка

Вы можете использовать нижеприведенный перечень для того, чтобы решить, какая же платежная система лучше всего подходит:

- Вы желаете принимать платежи и в физическом магазине и в интернет-магазине? – Шлюзы сегодня мы могут быть интегрированы в целях сократить бумажную волокиту и дополнительные издержки.

- Магазин находится только в интернете? – Онлайн агрегаторы вроде robokassa и Pay2Pay помогут вам ускорить и облегчить процесс получения платежей, но внимательно следите за издержками.

- Понадобится для вашему магазину склад или функция отслеживания заказов? – Сегодня оборудование и ПО формата EPOS позволяет интегрировать вашу платежную систему, чтобы иметь возможность поддерживать инвентаризацию в актуальном состоянии.

- Думали ли вы о возможных случаях мошенничества посредством кредитной или дебетовой карт? – Агрегатор зачастую предлагает встроенные сервисы, которые позволят вам оградить свой магазин от мошенников.

- Может быть ваш бизнес направлен только на продажу другим компаниям? – Зачастую B2B-предприятия расплачиваются друг с другом посредством банков. Спросите свой банк о том, как настроить эту систему, чтобы иметь возможность эффективным образом быстро проводить подобные платежи.

Важно изначально выбрать правильные платежные опции для своей компании, будь то интернет-магазин или и то, и другое. Ваши потенциальные покупатели постоянно ищут магазины, процесс проведения оплаты в которых происходит наиболее удобным и быстрым образом. Убедитесь, что вы исключили все возможные барьеры, и предоставили своим покупателям наилучший опыт взаимодействия.

Группа компаний Assist вошла в десятку лучших платёжных агрегаторов, работающих на российском рынке, по версии Shopolog.ru – одного из ведущих интернет-изданий, пишущих о рынке e-commerce. Исследование охватывает 35 компаний, предоставляющих услуги интернет-эквайринга.

Для составления рейтинга использовалась балльная система на основе нескольких критериев, включающих размеры комиссий, количество способов оплаты, показатели надежности компании. Ранжировав всех участников по сумме набранных баллов, исследователи Shopolog выделили из них десять лидеров, куда вошел основной костяк крупных платёжных компаний и сервисов.

Рейтинг имеет один нюанс – под единым названием «платёжный агрегатор» он объединяет платёжные агрегаторы и платёжные шлюзы. Разница между агрегатором и шлюзом не так заметна на первый взгляд, но она важна, главным образом, для интернет-магазинов, и о ней необходимо знать, выбирая партнёра для подключения платёжного инструмента.

И агрегаторы и провайдеры занимаются интеграцией различных способов оплаты (банковские карты, электронные кошельки) для предприятий электронной торговли. В целом, они предоставляют одну услугу – проведение платежей, и примерно одинаковый набор сопутствующих сервисов (обеспечение безопасности, повышение конверсии), однако их отличает друг от друга ряд деталей.

Ключевое отличие заключается в том, что платёжный агрегатор аккумулирует у себя денежные средства клиента (отсюда и название «агрегатор»), т.е. имеет статус небанковской кредитной организации, а платёжный шлюз только маршрутизирует платёж, и не взаимодействует с деньгами интернет-магазина, будучи технологическим посредником при проведении платежа. В зависимости от этого разнятся риски, которые несет клиент, и размер комиссий.

В случае работы с агрегатором интернет-магазин не заключает отдельный договор с банком-эквайером. Поэтому, например, некорректно сравнивать процентные ставки шлюза и агрегатора, т.к. агрегатор предлагает единую ставку, в которой заложена его комиссия и комиссия банка-эквайера, при этом на ставку банка клиент не может оказывать влияния. платёжный шлюз берет комиссию только за свои услуги, а об условиях ставки банка-эквайера интернет-магазин договаривается самостоятельно, что дает возможность более гибко настраивать общий размер комиссий. Безусловно, это выгоднее крупным компаниям с большим оборотом, для которых ставка банка будет ниже, чем для небольших предприятий.

В отличие от платёжного агрегатора платёжный шлюз не несет риски по операциям движения и возврата денежных средств (чарджбэкам). Так как агрегатор накапливает денежные средства клиентов на своем счете и только через некоторое время передает их в банк, это увеличивает риск «замораживания» средств в случае технологических сбоев в работе агрегатора. При большом количестве одновременных чарджбэков, например, такие «замораживания» могут быть длительными. В случае со шлюзом такая ситуация исключена, кроме того, как правило, шлюзы предоставляют услугу мультиэквайринга, и при проблеме на стороне одного банка платежи могут передаваться на обработку в другой банк-эквайер. Справедливости ради стоит сказать, что и у агрегаторов и у шлюзов обычно высокий аптайм (доступность) системы, и вероятность таких сбоев невелика, однако полностью исключать её нельзя.

Еще одно отличие, достаточно важное для клиента – возможность индивидуальной настройки платёжного сервиса. Как правило, платёжные агрегаторы предлагают готовое решение, что вкупе с минимальным пакетом документов существенно ускоряет процесс подключения. Платёжный шлюз наряду с готовыми решениями имеет больше возможностей для разработки и интеграции дополнительных сервисов, индивидуальной настройки под корпоративные стандарты клиента, однако при этом проигрывает в скорости подключения, т.к. подготовка пакета документов занимает больше времени.

Таким образом, разница между платёжным агрегатором и платёжным шлюзом содержится в условиях подключения и схеме работы: к агрегатору быстрее и проще подключиться, у шлюза более гибкие настройки сервиса и ниже уровень финансовых рисков.

Если вы решили создать свой интернет-магазин, то среди других задач, поставленных перед вами, для воплощения своей мечты в реальность, встанет еще одна. Вам нужно будет выбрать, какая платежная система будет наиболее удобна для покупателей, чтобы им было легко оплачивать выбранный товар. И эта система также должна походить лично вам, чтобы вы могли осуществить прием платежей на сайте вашего магазина.

Что такое платежный шлюз и платежная система?

Количество платежных систем и шлюзов сейчас очень большое, выбрать из которых что-то одно очень сложно. Некоторые путаются в понятиях — платежный шлюз и платежная система. Давайте разберемся, что значит каждое из них.

Платежный шлюз представляет собой группу программ, являющихся способом подключения платежных систем к сайту вашего интернет-магазина.

Платежная система же, является способом передачи денег от покупателя к продавцу.

Среди самых востребованных платежных систем, на сегодня зарегистрированы: WebMoney, QIWI, VISA, Yandex.Деньги и множество других.

Почему так важен выбор платежного шлюза?

Правильный выбор платежного шлюза является залогом успешного развития вашего интернет -ресурса. Ведь для продавца очень важно обеспечить сохранность информации и личных данных, которые покупатель передает ему при совершении оплаты. Покупатель же, в свою очередь, оценит быстроту проведения платежа и высокий уровень безопасности при передаче данных. Это обязательно даст ему стимул для очередной покупки в вашем магазине.

Сейчас огромное количество компаний предлагает свои услуги по подключению шлюзов. На сегодняшний день, у всех из них имеется возможность, обработки платежей с банковской карты любой финансовой организации.

Что нужно учитывать, при переводе и приеме денежных средств в интернете?

- Обращайте большое внимание на проценты, которые платежная система вычитает при переводе платежа. Если процент больше 8, то такая система не выгодна, и при ее использовании вы потеряете значительную часть своих денег. Выбирайте системы, в которых процент менее 5.

- При выборе платежной системы, не стесняйтесь написать в Техническую поддержку сайта и узнать все подробности, какие вас интересуют.

- И запомните, что система высокого качества предоставляет огромный ассортимент услуг, не сдирая со своих клиентов заоблачные проценты.

Проанализировав большую часть платежных шлюзов, представленных на рынке сегодня, мы остановили свой выбор на системе под названием БизнесКасса.

Ознакомиться с ней вы можете на их сайте — http://businesskassa.com .

Это связанно с тем, что:

- удобная организации приема электронных платежей на сайте

- огромный список валют приема и выплаты (Webmoney, ЯндексДеньги, карты Visa/MasterCard, Liqpay, ЕдиныйКошелек, PerfectMoney, Z-Paynment, Приват24, АльфакликОплата по банковским реквизитам (для РФ), оплата со счета МТС, Мегафон (для РФ), Оплата через платежные терминалы и т.д.)

- помощь в настройке и подключении магазина бесплатно

- готовые модули для подключения популярных скриптов

- онлайн поддержка по всем вопросам

- выплата заработанного в течение 24 часов

- подключение для физ. лиц без договоров

Преимущества интернет платежей для обычных потребителей

- Нет необходимости выстаивать огромные очереди и зарабатывать себе очередную головную боль.

- У вас есть возможность оплатить жилищно-коммунальные услуги, сотовую связь и интернет, без комиссий и моментально.

- Регистрация в платежной системе не займет у вас много времени, а ее удобство вы оцените сразу же после первого использования.