Изменение параметров загрузки windows 8.1. Почему не работает клавиша F8

Здравствуйте. Сегодня поговорим про мобильный эквайринг и его тарифы. Недавно, я побывал в нашей северной столице и меня приятно удивил тот факт, что небольшой магазин уцененных товаров, расположенный в цоколе ТЦ, использует для безналичной оплаты именно мобильный терминал. Прогрессируем! В рамках подготовки данной статьи, мы связались с ведущими банками и сервисами, которые предоставляют самые выгодные условия для мобильного эквайринга. И сегодня, мы поделимся этой информацией с вами, чтобы ваш бизнес вышел на новый уровень.

Что такое мобильный эквайринг и как он работает

Итак, напомню вам, что существует:

- мобильный эквайринг.

О последнем, но не по значению, и пойдет речь в сегодняшней статье.

Мобильный эквайринг - это способ безналичной оплаты, при помощи которого деньги перечисляются посредством взаимодействия банковской карты и специального ридера, подключенного к смартфону или планшету.

В переводе с английского слово «эквайринг» звучит как «приобретать» что-либо. Красивый термин означает хорошо известный способ получения услуги или желаемого товара с помощью платежной карты и терминала . Хорошо знакомый многим вариант активно используется практически во всех торговых сетях, заправочных станциях и т.д. Удобный и практичный метод избавил от необходимости носить дополнительную наличность, беспокоиться о количестве денег в кошельке, отправляясь за покупками, на отдых или в деловую поездку.

Более современный мобильный эквайринг появился несколько лет назад в США на базе приложения для смартфонов Square. Он представляет собой безналичную систему расчета, в которой все переводы с платежных карт производятся с помощью подручного гаджета с любой операционной системой. Для работы необходимо всего лишь наличие дополнительного картридера .

Выгодные тарифы банков на мобильный эквайринг

Важно! Для работы с мобильным эквайрингом, вам сначала необходимо (в этой статье приведены лучшие условия банков для открытия расчетного счета и некоторые банки мы сейчас рассмотрим по мобильному эквайрингу).

Модульбанк

Комиссия - от 2,75 до 2,25% в зависимости от оборотов организации — определяется индивидуально.

Стоимость терминала - 7 700 рублей. Принимаются к оплате любые карты. Хорошее решение для маленьких точек или разъездной работы.Мобильный эквайринг предоставляем от партнера PayMe.

Преимущества - маленький мобильный терминал с пин-падом(!) связывается с телефоном через bluetooth. Преимущество такого терминала в том, что его можно как возить с собой, так и положить на прилавок — для клиента наличие пин-пада (панель с кнопками для ввода пин-кода карты) является неким элементом надежности, в отличие от передачи из рук в руки телефона с подключенным непосредственно к телефону мобильным терминалом.

Более подробную информацию про мобильный эквайринг в Модульбанке вы можете найти на сайте банка .

Точка

С тоимость подключения - 10 рублей;

Стоимость обслуживания - бесплатно;

Стоимость терминала - 3 490 рублей. Терминалы LifePay, принимающие оплату по ленте и чипу. Терминалы с пинпадом и бесконтактным принятием карты пока что отсутствуют;

Проценты по операциям - 2,7%

Дополнительные платежи и проценты - отсутствуют.

Преимущества - эта услуга подойдет для клиентов с некрупным бизнесом. Обычно их месячный оборот не превышает 1 млн рублей, и они либо не могут постоянно находиться на одном месте, либо пока у них нет возможности приобрести стационарный терминал. Для подключения к данной услуге необходимо в интернет-банке подписать заявление, потом оно присоединяется к оферте LifePay.

Более подробную информацию про мобильный эквайринг в Точке вы можете найти на сайте банка .

2Can — лучший сервис мобильного эквайринга

Это не банк, а очень удобный и выгодный сервис, предоставляющий услугу мобильного эквайринга. Он давно зарекомендовал себя на рынке и завоевал высокое доверие среди предпринимателей.

Комиссия - от 1,75%

Стоимость терминала - от 2 990 р.

Преимущества :

- FeedBack. Программа лояльности клиентов. Круглосуточное сопровождение деятельности.

- Предоставление статистических данных по продажам.

- Терминалы последних — топовых моделей.

- Поступление денег на счет на следующий день.

Подходит для: такси, общепит, репетиторы, цветочные магазины, салоны красоты и службы доставки.

Документы для подключения :

- Скан паспорта с пропиской (страница 1-2);

- ИНН руководителя;

- ОГРН;

- Документ, подтверждающий открытие р/с;

Райффайзенбанк

Комиссия - 2,7%

Стоимость терминала - 5 000 р.

Документы для подключения :

- Заполненная анкета, которую можно скачать на официальном сайте банка.

- После обработки анкеты, сотрудник банка свяжется с вами и даст следующие инструкции.

Мобильный эквайринг в Альфа Банке

Комиссия - 2,5 – 2,75%, но не менее 3,5 рублей.

Например: сумма оплаты 1 000 руб., комиссия 2,75%=27,5 руб., вы получите на счет 972руб. 50 коп.

Стоимость терминала - 7 700 р. (скидка при покупки от 3 устройств)

Дополнительные требования - наличие р/счета в Альфа-Банке.

Подробности на официальном сайте Альфа-Банка .

Преимущества :

- подтверждение оплаты происходит при помощи подписи на экране и PIN-кода;

- принимают любые карты: с магнитной полосой, с чипом, PayPass/ PayWave;

- подключение к гаджету через Bluetooth (хотя для кого-то это может быть и минусом);

- зачисление денежных средств на следующий рабочий день после совершения оплаты через терминал;

Документы для подключения :

- паспорт;

- свидетельство о гос.регистрации;

- свидетельство о постановки на учет в налоговой;

- договор (по форме банка);

Судя по тому, сколько информации предоставляют банки, можно сделать выводы, на каком уровне в них развит этот вид платежей. Кто-то предоставляет мобильный эквайринг, как дополнительную услугу, а кто-то специализируется исключительно на этом. Поэтому вам и только вам самим решать, с кем сотрудничать.

Необходимое оборудование

Специалисты справедливо считают, что за мобильным эквайрингом будущее расчетов в торговле. Он не требует приобретения дорогостоящего оборудования, монтажа или обучения персонала, в отличие от торгового эквайринга. Для внедрения системы необходим лишь смартфон, планшет с выходом в интернет и MPOS-терминал.

МPOS-терминал - устройство подключаемое к гаджету для взаимодействия с электронной системой оплаты покупок.

Он представляет собой миниатюрную версию терминала для считывания информации с платежной карты, который соединяется со смартфоном с помощью:

- USB шнура через соответствующий разъем;

- через аудио разъем наушников телефона mini-jack;

- с помощью технологии Blue-tooth.

Наиболее экономичным и универсальным вариантом являются изделия на mini-jack. Более дорогостоящие от Apple, подключаемые через USB, требуют строгой сертификации от производителя. Самыми безопасными считаются устройства, соединяющиеся с гаджетом по Blue-tooth за их способность провести полноценную авторизацию платежной карты и ввести пин-код на отдельном устройстве.

Все затраты на работу с мобильным эквайрингом для ИП включают в себя:

- Приобретение смартфона или планшета с выходом в интернет (сегодня они есть у каждого).

- Покупку или бесплатную передачу минитерминала.

- Расходы по оплате за услуги интернета согласно тарифам провайдера.

- Комиссию банка за проведение платежей.

Обработка информации с MPOS- терминала производится предварительно установленной программой. Для ее функционирования не имеет значения тип операционной системы: AppleiOS либо Android.

Технология проведения платежа

Благодаря новой технологии становится доступным расчет покупателя и продавца практически в любом месте при наличии подключенного интернета: в такси, интернет-магазине, при встрече в кафе или даже городском сквере. Карта вставляется магнитной лентой или чипом в считывающее устройство MPOS-терминала. Полная информация отражается на экране гаджета в задействованном приложении. Для подтверждения согласия о переводе денежных средств покупателю приходит SMS с кодом либо требуется отпечаток пальца (в более современных моделях смартфонов). Эти способы являются определенной степенью защиты, которая повышает контроль за расходами и снятыми суммами.

После проведения операции и переводе денежных средствна счет продавца, для соблюдения отчетности, подтверждения факта сделки сформированная в электронном виде квитанция приходит на мобильный телефон или указанную почту покупателя.

Со стороны вся операция кажется максимально быстрой и удобной для всех сторон сделки. Но за несколько минут происходит целая цепь определенных событий:

- Покупатель вводит свои личные данные в мобильном приложении.

- Процессинговый центр банка за несколько секунд обрабатывает полученную информацию на предмет корректности, возможности сделки.

- Полученный правильный запрос банк-эквайер отправляет соответствующей платежной системе.

- Система работает с банком-владельцем карты, запрашивая возможность проведения платежа.

- В случае положительного ответа процессинговый центр уведомляет обе стороны о результате, рассылая SMS сообщение.

За безопасность и правильность проведения финансовой сделки отвечает платежная система, которая выбрана продавцом в качестве рабочего сервиса. К сделкам на данный момент допускаются только карты MasterCard и VISA, успешно прошедшие аттестацию.

Плюсы мобильного эквайринга для ИП и физических лиц

Новая технология уверенно набирает обороты и используется во многих сферах малого бизнеса, включая торговлю, оказание индивидуальных услуг на дому. Это стало возможным благодаря ряду преимуществ:

- Компактные размеры MPOS-терминала позволяют легко перевозить его в обычной сумке.

- Устройство не имеет привязки к стационарному месту, давая возможность произвести оплату на улице, в помещении при условии устойчивого сигнала интернет связи. Очень удобно для интернет-магазинов.

- Повышается качество и условия обслуживания клиентов, что положительным образом сказывается на уровне продаж, общей прибыли.

- Отпадает необходимость в услугах инкассации, снижается риск совершения краж, получения фальшивых купюр.

Большинство клиентов положительно оценивают наличие такого миниатюрного терминала у продавца интернет-магазина. Они получают возможность быстро оплатить свою покупку без временных затрат на поиск банкомата. Это повышает значимость предпринимателя, делает его более привлекательным для клиентов.

Недостатки мобильного эквайринга

Система мобильного эквайринга только набирает обороты. Услуга остается на уровне новых и не совсем понятных для обычного обывателя. Ее быстрому развитию мешают некоторые недостатки:

- Недоверие клиентов-владельцев карт к такой простой схеме платежа.

- Практически полное отсутствие рекламной поддержки.

- Невысокая степень безопасности и защиты сделки для покупателя и продавца.

- Зависимость от скорости интернета, уровня сигнала, что создает проблему для работы за пределами крупных городов.

Для их устранения потребуется время, а также постоянная работа над своей деловой репутацией со стороны продавца товаров.

Как подключить мобильный эквайринг

Поставщиками этой услуги являются некоторые банки и специальные процессинговые компании, выступающие в роли посредника.

Процедура подключения не отличается сложностью, но требует затрат времени:

- Необходимо выбрать посредника или банк, с которым будет происходить сотрудничество. Предварительно следует изучить отзывы о работе, легальность нахождения посреднической компании (процессингового центра). Возможно, потребуется открыть банковский счет для полноты расчетов.

- Подготавливается пакет документов, список которых регламентируется процессинговой компанией и/или банком.

- Заключается договор об обслуживании платежей. В нем указывается тарификация, особенности работы и вид оборудования, ответственность сторон.

- Приобретается MPOS-терминал. Выбор модели зависит от пожелания и технических возможностей будущего продавца. Некоторые компании включают их в стоимость тарифа, предлагая бесплатно. Некоторые модели имеются в свободной продаже на торговых площадках Taobao и eBay, но должны быть обязательно сертифицированы и разрешены к использованию процессинговой компанией и/или банком.

- Устанавливается и активируется мобильное приложение. Зачастую такая услуга предоставляется банком или посредником. Параллельно провидится небольшое обучение и настройка параметров.

В случае работы напрямую с банком-поставщиком услуги мобильного эквайринга, можно сократить расходы по выплате комиссии за оборот денежных средств.

Перспективы развития услуги

Финансовые эксперты считают, что доля мобильного эквайринга среди всех видов оплаты через терминалы к 2021 году может достигнуть 40%. Появившись на рынке в 2011 году, он уверенно набирает обороты благодаря своему удобству и доступности. В процесс оказания услуги включается все больше солидных банков с хорошей репутацией.

Для тысяч мелких предпринимателей мобильный эквайринг - отличный способ работать с банковскими картами, легально вести бизнес и расчеты с покупателями. Учитывая компактность MPOS-терминала и его невысокую цену, это наиболее приемлемый вариант экономии расходов любого предприятия. Его практичность и выгода подтверждена массовым переходом европейского среднего и малого бизнеса на расчеты через миниатюрный терминал и гаджет.

Почему магазинам выгодно, когда покупатели рассчитываются банковскими карточками за свои покупки, и практически любой магазин старается платежные терминалы купить и подключить к своей системе компьютерной автоматизации торговли? Прежде всего, потому, что это позволяет увеличить объем торговли. Покупатель, имея в кармане банковскую карточку, обычно делает покупки на большую сумму, чем тот, который рассчитывается наличными деньгами, он ведь не ограничен размерами своего кошелька.

Многие покупатели не хотят носить с собой большие суммы наличных денег, а карточка занимает мало места, и пользоваться ею безопасно. Банковские карточки становятся все более популярными, люди получают с их помощью заработные платы и пенсии и тратят их прямо с карточек, не пользуясь банкоматами для получения наличных средств. Важную роль в совершении безналичных покупок играют кредитные карты, дающие покупателям возможность приобретения товаров в долг. Это удобно и покупателю, и магазину, увеличивающему свой товарооборот.

Неоднократными исследованиями подтверждено, что если магазин решил платежный терминал для пластиковых карт купить и установить на своей кассе, объем продаж существенно возрастает. Особенно важно купить платежный терминал в Москве, поскольку в этом города много иностранцев, которые привыкли пользоваться безналичными способами оплаты покупок, и приезжих людей, которые не берут с собой много наличных денег.

Даже тот факт, что банк берет за перечисление средств безналичным путем небольшой процент, не уменьшает выгоду от установки устройства для расчета банковскими картами. Тем более что зачастую банк сам старается платежные терминалы купить и установить в магазинах, получая прибыль в виде процента от оплаченных сумм.

Поэтому, оборудуя магазин системой автоматизации торговли, не следует искать, где , лучше подобрать подходящий банк, который сам сможет платежные терминалы купить для вас и даже обеспечить их дальнейшее обслуживание.

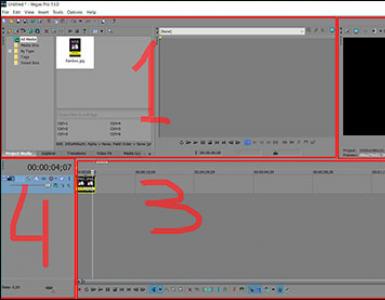

Программное обеспечение

Если вы решили сами платежный терминал купить, цена его обычно не включает стоимость программного обеспечения, позволяющего обрабатывать считанную с карточки информацию, устанавливать связь с банком, регистрировать в компьютере магазина факт произведенной оплаты и т.д. Стало быть, вам потребуется программа для платежного терминала.

Если установкой платежных устройств занимается банк, он поставляет и , если вы решили платежный POS-терминал купить самостоятельно, то и программа для терминала оплаты может быть приобретена у любой организации, занимающейся вопросами автоматизации торговли.

Способы соединения

Существует много конструкций устройств, позволяющих считывать информацию с банковских карточек. Компания Verifone предлагает удобные устройства, причем POS-терминал Verifone может быть связан с банком одним из трех разных способов:

по телефонной линии;

по локальной сети;

с использованием беспроводной связи GSM/GPRS.

В любом случае после считывания информации с карточки обеспечивается связь с банком, где проверяется наличие средств на счету покупателя и отправляется сигнал, подтверждающий списание средств и перевод их на счет магазина.

Практически для того, чтобы воспользоваться карточкой, достаточно быстро провести ее через щель считывателя. Все остальные операции проделываются практически мгновенно.

Примеры устройств

Примером может послужить , компактное полнофункциональное устройство, способное быстро проводить электронные транзакции с соблюдением всех норм безопасности. Это устройство может работать от мощной батареи, что позволяет использовать его в условиях автономии – в ресторанах, такси, в курьерских службах. Заряда батареи вполне достаточно для произведения не менее двух сотен транзакций.

Мощная операционная система позволяет использовать сразу несколько приложений, с помощью которых можно пользоваться международными пластиковыми картами, локальными картами, использовать встроенную PIN-клавиатуру. Терминал имеет большой графический дисплей и быстрый, бесшумно работающий термопринтер, печатающий квитанции о произведенных транзакциях.

POS-терминал Posiflex может иметь встроенный считыватель для магнитных карт или автономное устройство, связанное с компьютером через порт USB. Такое устройство занимает минимум места и очень удобно.

Существуют считывающие устройства, способный воспринимать информацию не только с карточек, оснащенных магнитной полосой, но и с карт, содержащих в себе микрочип. Последние карты встречаются чаще, и предпочтительнее будет установить в своем магазине универсальное считывающее оборудование.

Сама возможность платить картой — очевидный плюс, и далеко не единственный.

Шесть существенных плюсов для меня как для держателя карты:

- карта — это возможность тратить чужие деньги, пока свои работают . Благодаря кредитному лимиту, grace-периоду в 50 дней и минимальной самодисциплине я не плачу %% за кредит. Мои деньги на текущие расходы лежат на дебетовой карте под 10% годовых.

- за покупки начисляются баллы или бонусы (cash back) — 3%. Это не самоцель, но если стараться везде платить картой, то раз в месяц можно вполне прикупить что-то полезное, а раз в несколько месяцев — что-то ценное.

- можно отказаться от хранения кассовых чеков . Если возникнут вопросы по гарантии на товар — распечатал выписку из интернет-банка, это и будет подтверждением покупки.

- очень просто контролировать свои расходы . Деньги никуда не исчезают и не растворяются.

- это самый выгодный способ вывода денег из платежных систем . Qiwi, Yandex или кобрендинговые WebMoney карты — платить такой картой реально выгоднее, чем снимать наличку в банкомате или переводить куда-то;

- не люблю таскать мелочь, пересчитывать сдачу и вопросы типа «а 20 рублей не посмотрите?» .

Ok, но тогда почему каждый предприниматель не принимает карты к оплате? Раньше было недоступно, потом дорого, а сейчас — уже пора. Платежи по картам вряд ли потеснят наличные платежи, но гарантированно повысят лояльность клиентов, а вместе с этим конверсию оплат и средний чек.

Существует два основных способа принимать банковские карты: интернет-эквайринг — оплата через интернет-сайт по реквизитам карты, и торговый эквайринг — оплата через POS-терминал по физическому носителю карты (магнитной полосе или emv-чипу). Мобильный эквайринг является разновидностью торгового, однако с рисками и коммерческими условиями, характерными скорее для интернет-эквайринга. У каждого из способов есть своя сфера применения, стоимость решения и риски:

Мобильный эквайринг — самый простой и доступный на сегодняшний день способ принимать оплату по картам, что особенно ценно для малого и мобильного бизнеса:

- это способ запустить проект с «низкого старта» , т.е. быстро, практически с нулевыми издержками и комиссией от 2.5%. Все что нужно — это смартфон и мини-терминал.

- это возможность оснастить терминалами сотрудников в офисе и «в полях» — всех без исключения и даже бесплатно. Согласитесь, носить с собой девайс габаритами со спичечный коробок куда лучше, чем POS-терминал весом как два жестких диска на 3.5"" и размером с ботинок. Оборудование для мобильного эквайринга современное и не требует обучения сотрудников.

- мобильный эквайринг доступен физическим лицам , но есть нюансы и ограничения.

- крупные банки-эквайеры не предлагают решений на базе мини-терминалов .

- недоверие к технологии со стороны держателей карт . Требуется какое-то время, чтобы выработалась привычка и понимание у людей. Для преодоления этого барьера сервисы активно используют популярные бренды, например «Связной» для Sum Up, «Билайн» для Pay-Me.

- средний уровень безопасности для держателя карты . Факт в том, что смартфоны на Android уязвимы для вирусов, а самые простые (аналоговые) мини-терминалы не шифруют данные карты при передаче в приложенеи. Это объективный риск, дающий возможность массового слива реквизитов карт и краже денег. Вот почему большинство из рассмотренных здесь сервисов поставляют только цифровые мини-терминалы, а во всех промо используют девайсы от Apple.

- низкий уровень безопасности для для мерчанта

. Прокатывая магнитную полосу карты, у которой есть emv-чип, все риски несет банк-эквайер, а по факту он их перекладывает на мерчанта. Держатель карты может опротестовать такую транзакцию. И тогда без наличия у мерчанта каких-то вменяемых подтверждений (помимо кривой подписи клиента пальцем на экране) доказать что-либо будет невозможно.

При оплате через emv-чип и ввод pin-кода, все риски берет на себя банк-эмитент, которые он успешно переложит на держателя карты. Это называется переносом ответственности (Liability Shift).

В ближайшем будущем этот риск исключить не удастся, т.к. большинство представленных на рынке терминалов способны считывать только магнитную полосу карты. - низкие скорость и удобство проведения оплаты . Для того, чтобы принять платеж нужно совершить 6-7 действий: подключить терминал, запустить приложение, пройтись по всем шагам меню, получить подпись клиента пальцем на экране, ввести его номер или email. К тому же обмен данными может производиться по сотовой сети в зоне неуверенного приема.

Виды мобильных терминалов

Принципы работы любых POS-терминалов одинаковы. Разница решений заключается в их стоимости, надежности и требованиях к скорости проведения оплаты.POS-терминалы: кассовые, банковские и мобильные:

- Кассовый POS-терминал передает данные карты в кассовый аппарат или кассовую систему, которая добавляет к ним сумму, формирует платеж и отправляет его в банк. Применяется в большинстве крупных ритейлеров, где много касс, большой поток покупателей и единая информационная система.

- Банковский POS-терминал не подключается к кассовому аппарату — он является автономным и самостоятельным устройством с аккумулятором, термо-принтером, WiFi-адаптером или 3G-модемом. Сумма оплаты вводится непосредственно на его клавиатуре, а сформированный платеж по беспроводной связи передается в банк. Применяется в HoReCa и большинстве розничных магазинов.

- Мобильный мини-терминал считывает данные карты и передает их в запущенное на смартфоне мобильное приложение. Приложение запрашивает сумму, формирует платеж и отправляет данные в процессинговый центр банка. Сфера применения — малый бизнес и мобильные сотрудники с незначительным объемом платежей по картам.

Мобильные мини-терминалы бывают следующих видов:

- Считывающие магнитную полосу, чип, или комбинированные

.

Существуют считыватели магнитной полосы (рис. 1, 3, 4 ) и считыватели карт с чипом (рис. 2, 5, 6 ). В России 99% мини-терминалов представлены для карт с магнитной полосой. - Подключаемые через usb-порт, аудио-разъем или по bluetooth

.

Устройство может подключаться к смартфону через Bluetooth (рис. 5 ), 30pin-разъем от Apple (рис. 6 ) или аудио-разъем mini-jack (рис. 1, 2, 3, 4 ). Устройства, подключаемые к смартфону по Bluetooth часто называют «Chip-and-PIN» , т.к. они позволяют провести полноценную авторизацию и оплату по чиповой карте с безопасным вводом pin-кода на отдельном устройстве. Подключаемые по USB устройства требуют сертификации производителя оборудования (например MFi для продукции Apple). Наиболее универсальными и недорогими являются терминалы на базе mini-jack. - Аналоговые и цифровые

.

Бывают аналоговые (рис. 3 ) и цифровые ридеры (все остальные ). Цифровые более устойчивы к возможным помехам и ошибкам при считывании, способны шифровать считанные с карты данные перед передачей в смартфон.

А пока мы вставляем чудо-девайсы в гнездо для наушников, весь остальной продвинутый мир делает так:

SumUp . Мини-терминал для чтения карт с emv-чипом. Подключается через mini-jack. Доступно только для Европы, русский SumUp в лице Связного Банка такие не предлагает:

iZettle . Мини-терминал для чтения карт с emv-чипом. Подключается через Apple 30pin-порт.

PayPal Here . Автономный мини-терминал с pin-pad для карт с emv-чипом. Подключается по bluetooth:

Сервисы мобильного эквайринга в России

Проектов по мобильному эквайрингу в рунете немало — присутствуют стартапы, интеграторы, поставщики и разработчики решений «под ключ». Т.к. данная статья ориентирована на простых людей и малый бизнес , то были выделены сервисы, удовлетворяющие критериям:- предлагают готовое решение : пришел на сайт, зарегался, оформил документы, получил мини-терминал, скачал приложение и начал работать;

- являются действующими проектами , не прототипами и не только что запущенными стартапами. Есть куда позвонить или написать, чтобы задать все интересующие вопросы;

- легально работают на территории России и обслуживают карты Visa и MasterCard в партнерстве с каким-либо банком;

- предлагают сертифицированное оборудование , в идеале имеют сертификат PCI DSS и Visa или MasterCard в качестве партнера .

(если кто-то знает другие — прошу сообщить в комментах)

Критерии оценки

Оценивал основные параметры сервиса по информации, взятой из открытых источников.

Такие второстепенные свойства как поддержка карт Maestro, платформ PC / Java / Symbian не учитывал. Партнерство с МПС Visa или MasterCard также решил исключить, т.к. никаких явных преимуществ оно в себе не несет, а уровень надежности сервиса формально можно оценить по наличию сертификата PCI DSS. Сертификатов PCI PTS ни у кого из рассмотренных сервисов нет.

Оперативность выплат как параметр не рассматривал, т.к. сомневаюсь, что сервисы и банки в своих договорах прописывают обязательство вылпачивать четко на следующий рабочий день и санкции в случае невыполнения этих условий.

Что касается тарифов, то 2.5% или 2.75% — разницы никакой (∆ = 10%). А вот 2.89% или 3.7% — разница с 2.5% существенная (∆ = 15.6%...48%).

«Плюсики» — это true, «минусы» и «вопросы» — false. У кого больше баллов — тот и молодец.

- Первое место в моем рейтинге занимает сервис 2can .

- Второе место по праву разделили LifePay , Sum Up и Pay Me .

- Третье достойное место занимают iPay и iBox .

- Сервисы Simple Pay, RBKCard, Термит и Paybyway — на данный момент аутсайдеры рейтинга.

Однако, время идет, ситуация меняется, и я не призываю совсем сбрасывать их со счетов.

Недостатки 2can:

Преимущества 2can:

- лояльные и прозрачные условия — после посещения сайта не остается вопросов по условиям подключения. Это Вам не «оставьте заявку, и мы с Вами свяжемся...».

- полностью автоматизированный сервис — минимум взаимодействий с менеджером по email. Удобный личный кабинет, полностью сопровождающий процесс подключения и работы с сервисом. Доступен сразу после регистрации и до подписания договора. Большое внимание уделяют usability.

- допустимые бизнес-риски . Большая часть рисков заключается в самом технологическом решении — ридере магнитной полосы карты — на самом деле общее для всех работающих на рынке сервисов. Доступ в мобильное приложение по коду, использование только цифровых мини-терминалов, процедура привязки терминалов и активации мобильного приложения — это плюсы.

- высокая степень доверия к компании — компания новая, судя по общедоступным сведениям из ЕГРЮЛ образована в апреле 2012 г., однако у нее серьезные инвесторы и партнеры в лице Visa и топовых банков. Имеется сертификат PCI DSS.

Массовые бесконтактные платежи — это, безусловно далекое будущее для безграничной России за пределами default city. Но уже сейчас Банк РусскийСтандарт активно заменяет все POS-терминалы в обслуживаемых фаст-фудах на новые с поддержкой Visa Paywave и Mastercard Paypass. При поддержке платежных систем Альфа-Банк, РайффайзенБанк и другие российские банки активно продвигают бесконтактные банковские карты во всех регионах. Компания i-Free выпустила NFC-кошелек для смартфонов, а Банк Тинькофф (ТКС) предлагает удаленно выпустить банковскую карту, которая подгрузится в этот самый кошелек.

Покупатели все чаще выбирают оплату товаров и услуг не наличными, банковскими картами - удобно, без сдачи, без риска потерять чек. И предпочтение отдается тому продавцу, у которого такой прием платежей организован.

Наиболее простым и удобным решением является мобильный мобильный POS-терминал (mPOS). Это электронное устройство, подключенное к смартфону или планшету, с помощью которого можно авторизовать банковскую карту и провести безналичный расчет из любой точки, где есть сотовая сеть. Терминал работает в онлайн-режиме, мгновенно считывая информацию с магнитной полосы или чипа и затем отправляет ее в процессинговый центр. Как только запрос подтверждается - платеж проведен. Эффективность работы этого компактного устройства такая же, как и у обычного POS-терминала, который мы привыкли видеть в торговых точках.

Однако он позволяет принимать платежи от клиентов там, где вам удобно, а не только в стационарной точке продаж.

В настоящее время на территории РФ большинство мобильных терминалов считывают информацию с магнитной полосы, в то время как остальная часть - это устройства, предназначенные для работы с картами, которые оснащены чипами.

Мобильные терминалы могут быть подключены к смартфону посредством Bluetooth соединения, с помощью USB-порта, либо разъема для наушников mini-jack.

Терминалы с подключением посредством Bluetooth соединения называются Chip-and-PIN, они способствуют проведению полноценной авторизации и безопасной оплаты по чиповым картам, так как ПИН-код вводится с отдельной клавиатуры. Терминалы, подключаемые через USB-разъем, предусматривают необходимость в сертификации производителя устройства, например для продукции Apple - это Mfi. Поэтому на данный момент самыми доступными и одновременно универсальными считаются терминалы, подсоединяемые через аудиоразъем.

Мобильные терминалы подразделяются на цифровые и аналоговые. Преимущество цифровых устройств заключается в повышенной устойчивости к различным помехам и, как следствие, к погрешностям при считывании данных. Эти устройства оборудованы специальным чипом шифрования, таким образом, в смартфон информация о карте поступает уже зашифрованной, и передается по каналам связи в процессинговый центр банка. В банке информация дешифруется, и проводится списание с карты.

В свою очередь аналоговые мини-терминалы очень скоро исчезнут. Они откровенно небезопасны, особенно в связке с платформой Android, и это несет риски для держателей карт. Данные при передаче не шифруются, а объективный риск, дающий возможность массовой утраты реквизитов карт и краже денег.

Сегодня мобильные платежные терминалы предлагают много сервисов и банков. Некоторые поставляют их своим клиентам бесплатно (2Can, Simplepay, LifePay, Термит), остальные продают устройства по цене от 100 до 1 600 рублей. В остальном условия сотрудничества практически идентичные, включая комиссию в размере 2,75% от суммы каждой транзакции. Заказ терминалов доступен для юридических лиц и индивидуальных предпринимателей; с физическими лицами работает только iPay.

![]()

PayByWay - международная компания, оказывающая финансовые услуги в Финляндии и России. Сотрудники предприятия сами привезут к вам в офис (стоимость — 800 рублей) мини-терминал, проведут тренинг и тестовые платежи. Приложения доступны не только для мобильных устройств на платформах iOS и Android, но также для Symbian (на телефонах Nokia). PayByWay имеет сертификат соответствия международному стандарту безопасности индустрии платежных карт (PCI DSS), а также собственную систему мониторинга мошеннических операций, которая позволяет оперативно останавливать подозрительные операции. Стоимость сервиса зависит от объема транзакций: начальный уровень комиссии - 2,89% с каждого платежа. Абонентской платы или скрытых комиссий нет. Сроки перечисления средств на расчетный счет зависят от оборотов компании и времени совместной работы.

Мобильные мини-терминалы, предлагаемые Банком 24, именуются «Термит». Для оформления заказа на сайте компании необходимо указать свое имя, номер мобильного телефона и город проживания. Сотрудники Bank24 приезжают в офис и бесплатно выдают кард-ридер. «Термит» не требователен к брендам: он отлично работает как с айфоном, так и с демократичными марками сотовых телефонов — Samsung, LG, HTC, Alcatel, Motorola и другими. В комплекте «Термита» есть корпоративная карта на 3 года, используемая для регистрации в платежном приложении iPay. Размер комиссии за каждую операцию, совершенную через мобильный терминал, зависит от карты покупателя: с карт Банка24.ру - 1,8%; с карты ПриватБанка - 1,5%, с карт других банков - 2,7%.

SumUp (Банк Связной)

Для регистрации в системе на сайте компании требуется указать паспортные данные, форму предпринимательской деятельности, основной государственный регистрационный номер, ИНН и банковские реквизиты. Кард-ридеры продаются за 900 рублей в салонах «Связной» или в «Связной Банк». У SumUp есть сертификат PCI-DSS , гарантирующий шифрование транзакций и самую высокую степень безопасности. Размер комиссии — 2,75%. Зачисление средств на счет продавца гарантируют на третий рабочий день после осуществления платежа.

iPay (ПриватБанк)

Данная система — единственная в России, которая ориентирована на физических лиц с небольшим объемом транзакций. Регистрация очень простая - для ее осуществления достаточно ввести номер мобильного телефона и подтвердить вход паролем, который придет в виде SMS на телефон. Для подключения сервиса требуется прийти с паспортом в любое отделение Москомприватбанка, приобрести мини-терминал и завести банковскую карточку. В отделениях продается только аналоговая версия терминала за 100 руб. цифровую можно заказывать на сайте за 499 руб. + доставка. В комплекте идет мини-терминал, инструкция и неактивированная банковская карта, с помощью которой производится активация карди-ридера и которая впоследствие может быть использована для вывода средств. Комиссия за прием платежей составляет от 1,5 до 2,7%.

Зарубежная практика безналичного расчета постепенно входит в повседневность российского обывателя. Любое юридическое и физическое лицо может произвести установку терминала для оплаты банковскими картами. Если до недавнего времени безналичный расчет осуществлялся только между юридическими лицами, то сейчас оплата пластиковыми картами услуг и товаров не вызывает удивления.

Свои особенности и тарифы у каждого банка индивидуальны. Перед подписанием договора, необходимо разобраться, какие терминалы наиболее выгодны предпринимателю.

Небольшой аппарат предназначенный для оплаты покупок и услуг банковской картой стал привычным, благодаря супермаркетам. Использование эквайрига расширяет свои границы и сейчас его можно увидеть в небольших магазинах индивидуальных предпринимателей.

Эквайринг – это услуга банка, позволяющая продавцам и покупателям осуществлять процесс оплаты покупок безналичным расчетом. Как осуществляется вы можете узнать в статье по ссылке.

Установка терминала для оплаты банковскими картами проводится банком, с которым юридическое лицо подписывает соответствующий договор.

Установить его может лицо, у которого есть расчетный счет в банке. Поэтому те индивидуальные предприниматели, которые шагают в ногу с прогрессом, должны в обязательном порядке открыть счет в банке.

Все операции с использованием терминала для оплаты пластиковыми картами будут проходить через расчетный счет. Какие документы необходимы для открытия расчетного счета для ИП – узнайте .

Установка терминала пока не является обязательным для ИП. Но, возможно в недалеком будущем, чтобы сократить количество недобросовестных налогоплательщиков, ФНС будет на этом настаивать.

Как на практике функционирует терминал оплаты банковскими картами – смотрите тут:

Какие виды терминалов для оплаты существуют в России

В настоящее время существует три вида эквайринга.

Торговый – устанавливается в торговых залах, магазинах и предназначен для оплаты покупок и услуг. Все чаще можно увидеть продуктовый лоток, где установлен такой терминал. Принцип работы: владелец платежеспособной карты оплачивает покупку – сигнал от терминала поступает в банк-эквайер, который через платежную систему отправляет запрос в банк, обслуживающий карту покупателя.

Происходит перевод денег на заявленный счет продавца и ответ возвращается на терминал, оповещая сигналом о проделанной операции. Покупатель, если у него включена система мобильного оповещения, получает sms-сообщение из банка-эмитента карты о величине снятой суммы и остатке на счете.

Интернет-эквайринг – один из способов оплаты товаров интернет-магазинов. Не всегда можно отличить от других способов оплаты пластиковой картой. Сами банки не уточняют свои тарифы и часто их меняют. Явление в России новое и не совсем доработанное.

Какие существуют и как выбрать наиболее удачную и экономически эффективную вы узнаете по ссылке.

Движение денежных средств происходит по схеме: оплата продукта в интернет-магазине – информация поступает в процессинговый центр – оттуда в банк-эквайер – далее в банк эмитент – списание с карты покупателя средств на счет организации и возврат информации в обратном порядке.

Мобильный эквайринг – процесс оплаты покупки или услуги происходит через мобильное устройство (телефон, смартфон, планшет) с подключенным к нему кардридером.

Чем выгодна установка терминала

Психология покупателя такова, что безналичный расчет повышает продажи в несколько раз. Расплачиваясь наличными купюрами, человек считает деньги и контролирует свои покупки более тщательно, нежели оплачивая картой.

Обычно покупатели сами предлагают торговой точке установить терминал. Когда предложений становится достаточно много, а проходимость позволяет предположить рост продаж, то установка такого оборудования вполне целесообразна. По статистике, при появлении терминала для оплаты банковскими картами, продажи увеличиваются на 30%.

Установка терминала имеет ряд плюсов:

- увеличиваются продажи;

- не нужно искать мелочь на сдачу;

- легче считать выручку в конце дня и делать отчет;

- кассир не может совершить ошибку, выдавая сдачу;

- нет вероятности получения фальшивых банкнот;

- покупателю не нужно искать банкоматы, чтобы обналичить деньги;

- покупатель может не носить с собой наличные, что исключает воровство или потерю денег;

- безопасность продавца и магазина.

Чем выгодна установка платежного терминала для ИП?

Чем выгодна установка платежного терминала для ИП? Недостатки эквайринга:

- некоторые банки снимают с продавца комиссию за пользование услугой;

- аренда и обслуживание терминалов стоит денег;

- если терминал на торговой точке один, то поломка может привести к недовольству покупателей. На ремонт или замену нужно некоторое время;

- у каждого банка свой срок возмещения средств;

- деньги на счет продавца могут идти от нескольких минут, до трех дней (в зависимости от банка);

- выбор подходящего банка;

- покупателю трудно проследить свои расходы. Траты происходят намного незаметнее, чем при обычной наличной оплате.

Что необходимо для установки терминала оплаты по карте

Терминал безналичного расчета нужен тем лицам, которые предоставляют услуги, товары и в силу своей деятельности, соответственно, являются индивидуальными предпринимателями, ООО, ЗАО или другими юридическими лицами.

Чтобы установить терминал для оплаты банковскими картами необходимо иметь один или несколько расчетных счетов в одном или нескольких банках.

Потребность в терминале может возникнуть, если оборот превышает 30000 рублей в день. В ином случае установка терминала, обычно, не выгодна ни банку, ни продавцу.

Чтобы установить терминал необходимо:

- Определить необходимость установки терминала на торговой точке.

- Выбрать банк, отвечающий требованиям. Некоторые банки взимают комиссию в процентном отношении к обороту продавца. У других банков комиссионные составляют от 1,8% до 15%.

- Изучить предложения процессинговых компаний. Небольшие ИП могут воспользоваться мобильным эквайрингом.

- Выбрать предложение, наиболее полно отвечающее вашим требованиям. Для этого посетить несколько банков, например, Сбербанк, Альфа-банк, ВТБ-24, БинБанк и другие.

- Собрать необходимые документы для предоставления в банк –эквайер. Это должны быть документы по юридическому лицу, банковский счет и реквизиты банка.

- Подать заявку.

- Подписать договор с банком.

- Ожидать представителей банка и установщика оборудования.

Банк, в свою очередь, обязан предоставить обучение вашего персонала, техническое обслуживание терминала и полностью выполнять условия договора.

Эквайринг в Сбербанке России

Наиболее распространено сотрудничество со Сбербанком в вопросах установки терминалов. На 2017-2018 год Сбербанк предлагает:

- партнерские программы. Какие франшизы для своих клиентов предлагает Сбербанк России – читайте ;

- быстрое возмещение средств;

- выгодные условия обслуживания;

- в месяц вы будете платить за оборудование от 1800 до 2300 рублей (зависит от тарифного плана);

- цена за обслуживание карт Сбербанка ниже;

- средний процент комиссии в пределах 0,6%- 2,5% от принимаемой суммы.

Заявку можно подать онлайн через официальный сайт Сбербанка.

Какие условия предлагают Сбербанк и ВТБ24?

Какие условия предлагают Сбербанк и ВТБ24? Условия в ВТБ-24

- установка, расходные материалы, обучение персонала – бесплатно;

- проводит все виды карт;

- возможен бесконтактный прием (если на карте есть чип);

- чем выше оборот, тем ниже процент комиссии;

- все остальные услуги оплачиваются в зависимости от количества терминалов, видов карт, пакета услуг эквайринга;

- торговый эквайринг обычного тарифа – 1,6%;

- мобильный – в среднем 2,5%;

- интернет эквайринг – от 3%;

- безопасность обеспечена новейшими IT – технологиями;

- возможно внедрение зарплатной системы;

- адаптация программ системы эквайринга к 1С-Бухгалтерией, что может полностью автоматизировать проводки кассы.

ВТБ-24 уверяет, что сотрудничество с ним идеально подходит малому и среднему бизнесу.

Предложения других банков РФ

Альфа-банк предложил эквайринг на рынке России одним из первых. На сегодняшний день банк предлагает, кроме стандартных услуг, комиссию в 1% с карт Altyn и 3% с MasterCard, Visa и Maestro.

ЦентрИнвест предоставит льготы, если вы откроете расчетный счет в одноименном банке. Все остальные условия стандартные.

Действуют горячие линии, по которым каждый банк предоставляет полную информацию по пакетам услуг эквайринга.

Важно! Установка оборудования, обучение, обеспечение расходными материалами и круглосуточная техподдержка – это стандартный набор услуг, которые уважаемые банки предоставляют клиентам. Необходимо уточнять, какие льготы, тарифы и проценты установлены банком.

Относительно процентов, важно определить с чего взимается комиссия – с суммы оплаты каждой покупки или с оборота.

После получения полной информации с каждого банка, еще раз подсчитайте сумму оборота, среднюю проходимость торговой точки, расходы, которые можете понести после установки терминала и прибавьте к средней дневной выручке 20%.

Практика показывает, что появление на кассе терминалов, размером с калькулятор, действительно повышает уровень продаж. Единственное, о чем вам надо подумать – это какой банк выбрать.

Как правильно установить платежный терминал Киви вы можете узнать в этом видео: